בכל חודש אתם מפקידים אחוז נכבד מהמשכורת שלכם לחיסכון הפנסיוני, מתוך הבנה שזהו המפתח לעתיד כלכלי בטוח. אבל האם שמתם לב כמה אתם משלמים על ניהול הכסף הזה? דמי הניהול, שנדמים כאחוזים קטנים ושוליים, יכולים להצטבר למאות אלפי שקלים לאורך שנות החיסכון. הבשורה הטובה: יש דרך פשוטה להוזיל אותם משמעותית, והטכנולוגיה החדשה הופכת את העניין לנגיש יותר מאי פעם

דמי ניהול הפנסיה שלכם נגבים בשני אופנים: אחוז מסוים מההפקדות החודשיות ואחוז מסוים מהצבירה הכוללת בחיסכון. נשמע תמים? לא ממש. לדוגמה, אם אתם מפקידים 2,000 שקלים בחודש ומשלמים 1% דמי ניהול מההפקדות, אתם מאבדים 20 שקלים בכל חודש רק על זה.

כשמוסיפים לזה את דמי הניהול מצבירה בקרן הפנסיה, הנגבים מכל הכסף שחסכתם עד כה, מדובר בסכומים משמעותיים שהולכים ישר לכיס של חברות הביטוח במקום לחיסכון שלכם.

ההשפעה המצטברת על החיסכון

כדי להבין את המשמעות האמיתית של דמי הניהול, חשבו על זה כך: הפער בין דמי ניהול של 0.5% לעומת 1% מהצבירה, על חיסכון של 30 שנה, יכול להגיע למאות אלפי שקלים. זה כסף שיכול היה להיות שלכם בגיל הפרישה, אבל במקום זאת הלך לחברות הביטוח. בעידן שבו תוחלת החיים עולה והצורך בחיסכון פנסיוני משמעותי גדל, כל שקל שנחסך בדמי הניהול הוא קריטי.

מי משלם יותר מכולם? דווקא אלו שהכי זקוקים להטבות

מסתבר שדווקא מי שהכי זקוק להטבות, משלם את המחיר הגבוה ביותר. בעלי חשבונות לא פעילים (למשל אחרי עזיבת מקום עבודה) ופנסיונרים הם אלה שמשלמים לרוב את דמי הניהול הגבוהים ביותר. התופעה הזו יוצרת מצב אבסורדי שבו דווקא האנשים שכבר אינם מפקידים כספים חדשים, משלמים יותר על ניהול החיסכון הקיים.

אז למה אנשים ממשיכים לשלם יותר?

התשובה פשוטה: רוב האנשים לא יודעים שאפשר אחרת. חלקם לא מודעים לכך שדמי הניהול הם נושא אפשרי למשא ומתן, אחרים חוששים מהבירוקרטיה הכרוכה בשינוי, הרבה אנשים לא יודעים מה נחשב לדמי ניהול נמוכים ויש כאלה שפשוט לא יודעים איך להתחיל את התהליך. חברות הביטוח, מצידן, לא ממהרות לספר ללקוחות שהם יכולים לדרוש תנאים טובים יותר.

המהפכה הדיגיטלית בשירות החיסכון שלכם

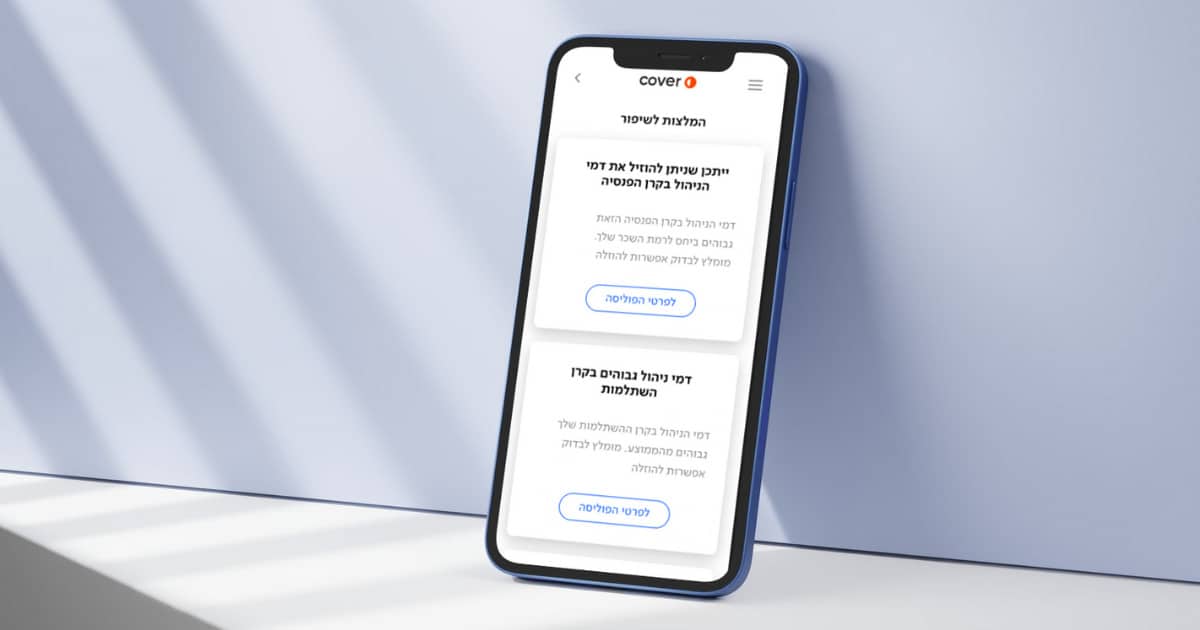

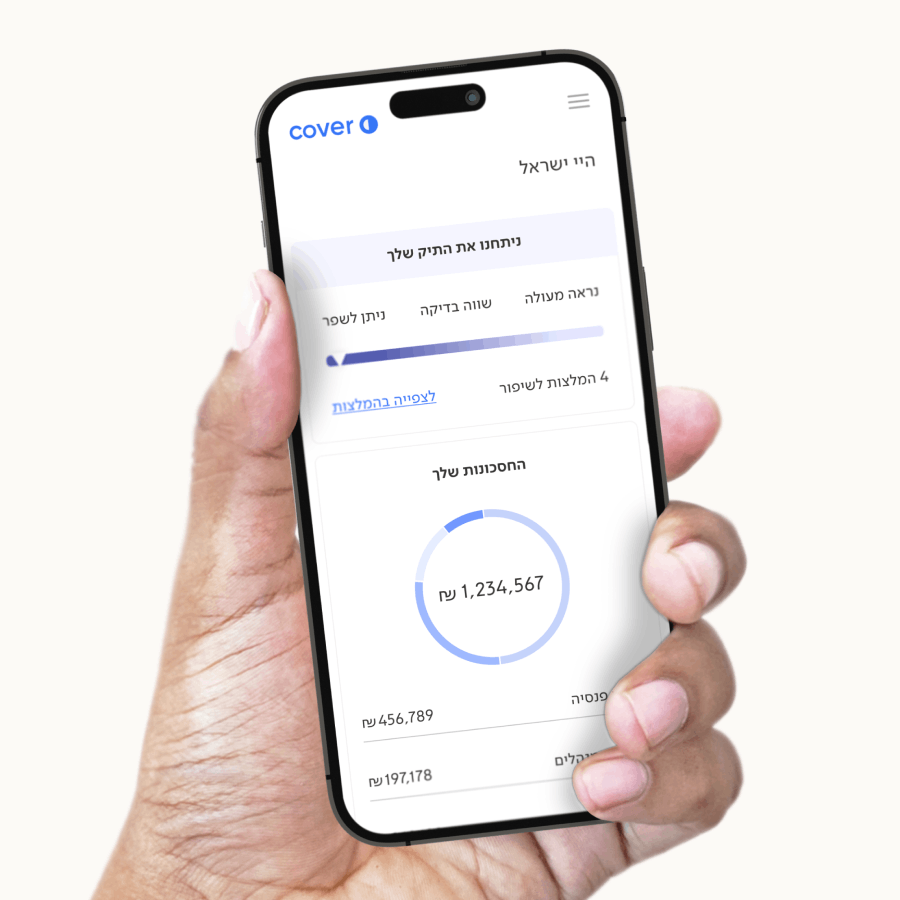

כאן נכנסת לתמונה הטכנולוגיה. פלטפורמות דיגיטליות חדשניות כמו cover מאפשרות לכם לקבל תמונת מצב מלאה של החיסכון הפנסיוני שלכם ולבדוק האם אתם משלמים יותר מדי. המערכת אוספת את כל הנתונים שלכם ממקורות שונים, מנתחת אותם, ומציעה דרכים להוזיל את דמי הניהול. זה כמו לקבל עוזר פנסיוני דיגיטלי שעובד 24/7 לטובתכם.

איך זה עובד בפועל?

התהליך פשוט להפליא:

1.נרשמים למערכת (בחינם לגמרי).

2.המערכת סורקת את כל החסכונות הפנסיוניים שלכם.

3.מקבלים ניתוח מפורט והמלצות מותאמות אישית.

4.מחליטים אם לבצע שינויים לשיפור התנאים.

היתרון הגדול הוא שהכל נעשה בצורה דיגיטלית, ללא צורך בפגישות או שיחות טלפון מייגעות.

למה השירות ניתן בחינם ואיך יכול להיות שהוא אמין?

התשובה מפתיעה בפשטותה: cover מרוויחה רק אם הצליחה לחסוך לכם כסף. החברה מקבלת תגמול מחברות הביטוח רק במקרה שהצליחה לשפר את התנאים שלכם. זו מערכת win-win – אתם מקבלים תנאים טובים יותר, ו-cover מרוויחה רק אם הצליחה לעזור לכם. החברה היא סוכנות ביטוח מורשית, רשומה כחוק, ופועלת תחת כל הרגולציות הנדרשות.

אבל מה עם הפרטיות והאבטחה?

אין מה לחשוש. cover היא חברה מורשית ורשומה במשרד האוצר, היא עומדת בכל תקנות אבטחת המידע, ומתחייבת שלא להעביר את המידע שלכם לגורמים שלישיים. יתרה מזאת, אתם יכולים לבקש למחוק את כל המידע שלכם בכל רגע. החברה מבינה את רגישות המידע הפיננסי ומתייחסת לאבטחתו בחומרה רבה.

מה אומרים המומחים?

מומחי פנסיה וכלכלנים בכירים במשק מסכימים: הפחתת דמי ניהול היא אחת הדרכים היעילות ביותר להגדיל את החיסכון הפנסיוני. “הבעיה היא שרוב האנשים לא מבינים את ההשפעה המצטברת של דמי הניהול לאורך זמן”, מסבירה יונית גורן, יועצת פנסיונית בכירה. “כשאני מראה ללקוחות שלי את החישובים, הם מופתעים לגלות שמדובר בהבדל של מאות אלפי שקלים בטווח הארוך. זה יכול להיות ההבדל בין פנסיה נוחה לפנסיה בלתי מספקת בעליל.”

הטרנד העולמי של שקיפות פיננסית

מעניין לגלות שהמגמה של שקיפות בדמי ניהול והוזלתם אינה ייחודית לישראל. ברחבי העולם, ובמיוחד במדינות המפותחות, ישנה מגמה ברורה של מעבר לפלטפורמות דיגיטליות המאפשרות שקיפות והשוואת מחירים בתחום הפיננסי. בבריטניה, למשל, הרגולטור כבר חייב את חברות הביטוח להציג באופן ברור ובולט את דמי הניהול, מה שהוביל לירידה משמעותית בעלויות עבור הצרכנים.

״הצלחתי להוריד את דמי הניהול ולחסוך מאות אלפי שקלים״:

סיפורי הצלחה מהשטח

דוגמה מוחשית להשפעה של הפחתת דמי ניהול אפשר לראות בסיפורה של מיכל, מהנדסת תוכנה בת 35: “גיליתי שאני משלמת 0.9% דמי ניהול מהצבירה ו-3% מההפקדות. אחרי בדיקה במערכת של cover הצלחתי להוריד את דמי הניהול ל-0.3% מהצבירה ו-1.5% מההפקדות. החיסכון המצטבר עד גיל הפרישה מוערך בכ-280,000 שקלים. זה סכום מטורף שהייתי פשוט מפספסת בלי הבדיקה הזו.”

מה צופן העתיד?

מגמת הדיגיטציה בעולם הפנסיוני צפויה רק להתחזק בשנים הקרובות. חברות טכנולוגיה פיננסית (פינטק) כמו cover מובילות מהפכה של ממש בתחום, עם דגש על שקיפות, נגישות ושירות ממוקד לקוח. יותר ויותר אנשים צעירים לוקחים אחריות על החיסכון הפנסיוני שלהם, כאשר הם מבינים שבעולם של היום, אי אפשר פשוט ״לסמוך על המערכת״ – צריך לבדוק, להשוות ולדרוש את התנאים הטובים ביותר.

היכנסו למערכת החינמית של cover וגלו האם גם אתם יכולים להוזיל את דמי הניהול שאתם משלמים, ולחסוך עשרות או אפילו מאות אלפי שקלים!

האמור מהווה סקירה לא ממצה של החקיקה והתקנות הרלוונטיות ואין באמור כדי להוות תחליף לייעוץ משפטי או מקצועי. אין להתבסס על האמור בקבלת החלטות כלשהן וכל מסקנה ו/או פעולה על בסיס הכתוב הינה באחריות הקורא בלבד. המידע במאמר זה נועד להרחבה כללית בלבד ואינו מהווה ייעוץ פיננסי, ביטוחי או משפטי. ייתכן שחלק מהנתונים, התקנות או המספרים המצוינים ישתנו עם הזמן. אנו ממליצים לבדוק מידע מעודכן מול גורמים מוסמכים לפני קבלת החלטות.