תחום הפנסיה אמנם עשוי להיות מורכב להבנה אך בבסיסו ניצב מנגנון פשוט – העובד מפריש ממשכורתו כספים לחיסכון פנסיוני לשם קבלת קצבת פנסיה בגיל הפרישה. בעוד שבקרב מרבית העובדים במשק ההפקדות מהוות נגזרת של הכנסתם החודשית ומופקדות במוצר אחד, לרוב בקרן פנסיה מקיפה, עבור בעלי שכר גבוה, העניין מורכב מעט יותר.

החוק במדינת ישראל קובע תקרת הפקדות לקרן הפנסיה. תקרת ההפקדות צמודה לשכר הממוצע במשק ולכן נוטה להשתנות מדי שנה. תקרת ההפקדות מחושבת על ידי הנוסחה הזאת: 20.5% מתוך פעמיים השכר הממוצע במשק, כלומר, נכון לשנת 2022, תקרת ההפקדות החודשית לקרן פנסיה מקיפה עומדת על 4,326 ש”ח.

מרבית העובדים במשק לא יגיעו לתקרת ההפקדות הזאת, אך עבור בעלי שכר גבוה, ישנה משמעות אדירה לתקרת ההפקדות לקרן הפנסיה והיא יכולה לגרוע מההפקדות החודשיות לחיסכון הפנסיוני להן זכאי העובד בהתאם לגובה שכרו. מה ניתן לעשות? במאמר זה תגלו מספר פתרונות יעילים שיגדילו את החיסכון הפנסיוני שלכם בהתאם לשכרכם הפנסיוני.

השפעת תקרת ההפקדות לפנסיה על בעלי שכר גבוה

עובד המשתכר ב-20,000 ש”ח ומעלה, יתקל בתקרת הפקדה לקרן הפנסיה. מכיוון שתקרת ההפקדות החודשיות לקרן פנסיה מקיפה עומדת על סך 4,326 ש”ח, הפקדות מקסימליות לקרן הפנסיה בגובה של 22.83% מהשכר, יאפשרו לבטח שכר בגובה 18,948 ש”ח בלבד.

כאשר ההפרשות לפנסיה מינימליות ועומדות על 18.5% משכרו של העובד, יהיה ניתן לבטח שכר בגובה 23,383 ש”ח. כלומר, על שכר חודשי של 20,000 ש”ח יהיה ניתן להפקיד לקרן פנסיה מקיפה בין 18.5% ועד 21.6% בלבד ולא את מקסימום ההפקדות האפשרי שעומד על 22.83%.

ככל ששכרו של העובד גבוה יותר, כך אחוז ההפקדות האפשריות לקרן פנסיה מקיפה יורד. מצב זה למעשה מבטח את העובד על שכר נמוך יותר משכרו האמיתי, מאפשר לו לחסוך פחות לפנסיה ואינו מזכה אותו בהטבת התשואה המובטחת הייחודי לקרן פנסיה מקיפה על מלוא שכרו הפנסיוני. עם זאת, להפקדות לקרן פנסיה מקיפה יש אלטרנטיבות המהוות פתרונות מצוינים לבעלי שכר גבוה.

הפקדות משלימות לחסכונות פנסיוניים אלטרנטיביים

עובד אשר משתכר ביותר מ- 20,000 ש”ח אינו צריך להסתפק בהפקדות נמוכות לפנסיה ביחס לשכרו. אמנם קרן פנסיה מקיפה מאפשרת תקרת הפקדות חודשית בסך 4,326 ש”ח, אך את יתרת ההפקדות ניתן להפקיד במוצרי חיסכון פנסיוני אלטרנטיביים כגון קרן פנסיה כללית, ביטוח מנהלים וקופת גמל.

אלה המאפיינים והיתרונות של כל אחד מהם:

קרן פנסיה כללית

קרן פנסיה כללית מוכרת גם בשם קרן פנסיה משלימה. זוהי אחותה הקטנה של קרן הפנסיה המקיפה ולרוב היא משמשת להפקדות נוספות החורגות מתקרת ההפקדות לקרן פנסיה מקיפה.

למעשה, מוצר פנסיוני זה הוא ברירת המחדל להפקדות החורגות מהתקרה המותרת בקרנות פנסיה מקיפות. כלומר, כאשר נעשית הפקדה לקרן הפנסיה בסכום הגבוה מ-4,326 ש”ח, החברה המנהלת מעבירה באופן אוטומטי את הסכום החורג מהתקרה לקרן פנסיה כללית.

ניתן גם להצטרף לקרן פנסיה כללית באופן יזום ולבחור את מסלול החיסכון וההשקעה הרצוי.

כל הכספים המופקדים לקרן פנסיה כללית מושקעים על ידי החברה המנהלת בשוק ההון, ללא הבטחת תשואה אשר ניתנת על כ-30% מכספי החיסכון בקרן פנסיה מקיפה.

אחד היתרונות המשמעותיים בקרן פנסיה כללית, היא שכאשר נעשית “גלישה” אוטומטית לקרן, דמי הניהול יהיו זהים לאלה הנגבים בקרן הפנסיה המקיפה.

עבור פתיחת קרן פנסיה כללית דמי הניהול יהיו גבוהים יותר מאלו הנגבים בקרן פנסיה מקיפה ושיעורם המקסימלי הוא 4% על ההפקדות ו-1.05% על הצבירה.

ביטוח מנהלים

ביטוח מנהלים הוא מוצר חיסכון פנסיוני המיועד לגיל הפרישה וכולל גם כיסויים ביטוחיים.ההצטרפות לביטוח מנהלים היא על בסיס הסכם אישי מול החברה המנהלת, בשונה מקרן פנסיה מקיפה אשר מנוהלת במודל של ערבות הדדית של כלל העמיתים בקרן.

ניתן להפקיד את כל הכספים המיועדים לפנסיה לביטוח מנהלים והיא מאפשרת הפקדות על שכר בגובה פי 4 מהשכר הממוצע במשק, מה שמהווה פתרון נוח לבעלי שכר גבוה. פתרון נוסף לבעלי שכר גבוה, הוא להפקיד לקרן פנסיה עד לתקרת ההפקדות המותרת ואת היתרה להפקיד לביטוח מנהלים.

ניתן לרכוש כיסויים ביטוחיים למקרה של מוות ואובדן כושר עבודה, אך העלות תהיה גבוהה יותר מעלותם של הכיסויים בקרן פנסיה מקיפה. עם זאת, בעוד שבקרן פנסיה מקיפה קיימת תקופת אכשרה של 60 יום על מקרה ביטוחי כתוצאה ממצב רפואי שהיה קיים טרם ההצטרפות לקרן, בביטוח מנהלים אין תקופת אכשרה על הכיסויים הביטוחיים.

עבור אלו שהצטרפו לביטוח מנהלים לפני שנת 2013, קיים יתרון משמעותי נוסף של מקדם המרה קבוע אשר אינו משתנה בהתאם לתוחלת החיים.

דמי ניהול מקסימליים בביטוח מנהלים: 4% על ההפקדות ו-1.05% על הצבירה.

קופת גמל

בדומה לאלטרנטיבות הקודמות, קופת גמל מהווה מוצר חיסכון פנסיוני לגיל הפרישה, אך בשונה מהן היא אינה כוללת מרכיב ביטוחי, אם כי ישנן חברות מנהלות המשווקות כיסוי למקרה מוות בעלות גבוהה.

ניתן להפקיד לקופת גמל את מלוא ההפקדות לחיסכון לפנסיה אך מהלך זה לא יכלול כיסויים ביטוחיים חיוניים. עבור בעלי שכר גבוה, זוהי אלטרנטיבה טובה המאפשרת הפקדה של יתרת הכספים שחורגים מתקרת ההפקדות לקרן פנסיה מקיפה, לטובת חיסכון.

דמי ניהול מקסימליים בקופת גמל: 4% על ההפקדות ו-1.05% על הצבירה.

פנסיה לבעלי שכר גבוה מצריכה תכנון קפדני במיוחד. לבחירת מוצר חיסכון לפנסיה ישנה משמעות גדולה על החיסכון הנצבר לאורך זמן, על הכיסויים הביטוחיים ועל דמי הניהול הנגבים לאורך הדרך. לכן חשוב להתייעץ עם מומחה או סוכן פנסיוני מומחה על מנת לבחור את המוצרים הפנסיוניים והמסלולים המתאימים ביותר עבורכם.

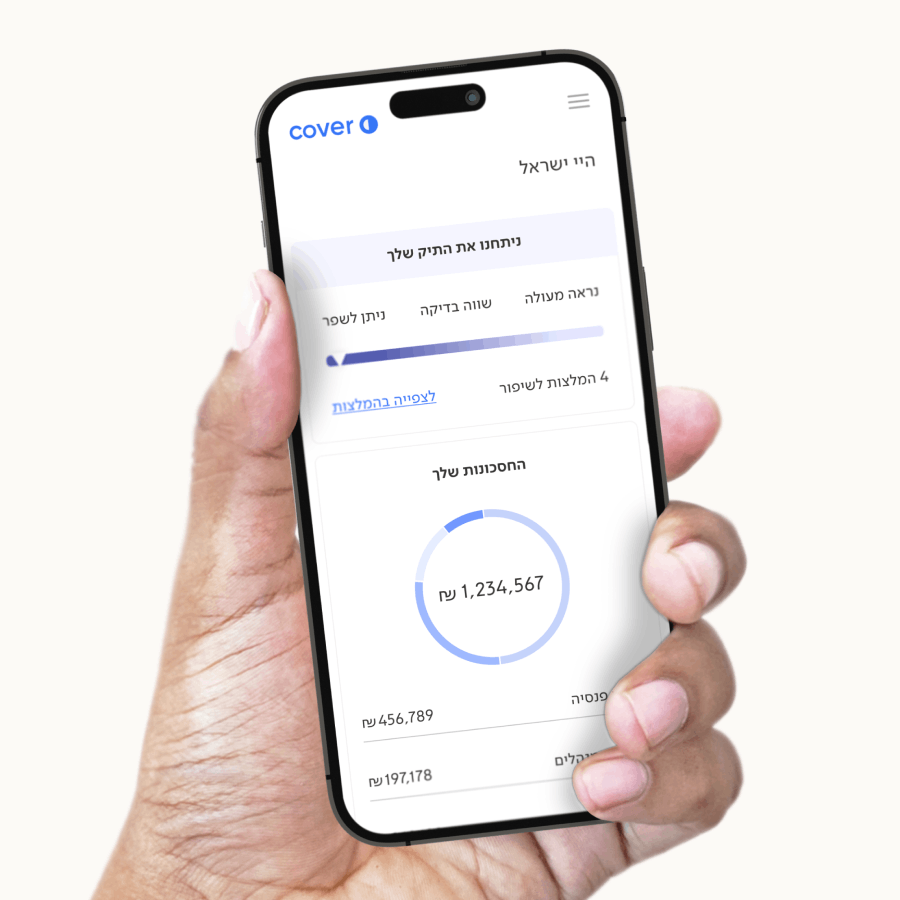

צרו איתנו קשר ואחד הסוכנים המומחים של cover יסייע לכם בבחירת מוצרי החיסכון וההשקעה האידיאליים עבורכם.

האמור מהווה סקירה לא ממצה של החקיקה והתקנות הרלוונטיות ואין באמור כדי להוות תחליף לייעוץ משפטי או מקצועי. אין להתבסס על האמור בקבלת החלטות כלשהן וכל מסקנה ו/או פעולה על בסיס הכתוב הינה באחריות הקורא בלבד. המידע במאמר זה נועד להרחבה כללית בלבד ואינו מהווה ייעוץ פיננסי, ביטוחי או משפטי. ייתכן שחלק מהנתונים, התקנות או המספרים המצוינים ישתנו עם הזמן. אנו ממליצים לבדוק מידע מעודכן מול גורמים מוסמכים לפני קבלת החלטות.