פתיחת עסק במדינת ישראל כרוכה בחובות וזכויות שחשוב להכיר היטב. לשם כך הכנו עבורכם מדריך מקיף לעסק מתחיל.

בין אם אתם פותחים עסק חדש או מרחיבים את פעילותכם העסקית, יש מספר דברים חשובים שעליכם לדעת כאשר אתם פונים לדרך עצמאית.

להיות בעל עסק יכול להעניק לכם גמישות תעסוקתית, להרחיב את תחום הפעילות שלכם ואף לאפשר לכם להרוויח יותר כסף. עם זאת, לצד היתרונות, בעלות על עסק מגיעה גם עם כמה חובות שחשוב להכיר היטב.

אם אתם תוהים מה ההבדל בין עוסק פטור לעוסק מורשה, כמה צריך לשלם למס הכנסה, לאילו רשויות עליכם לשלם מיסים, מהם החובות שלכם כלפיי העובדים שאתם מעסיקים וכיצד ניתן להזדכות על מע”מ – המדריך הבא בדיוק בשבילכם.

כיצד פותחים עסק?

מזל טוב! החלטתם לפתוח עסק חדש במדינת ישראל. מה עכשיו? הגיע הזמן להירשם ברשויות ולהצהיר על פתיחת עסק חדש. מתחילים בביקור במשרדי מע”מ, שם תצטרכו לדווח על הכנסה שנתית משוערת, לפיו יקבע האם העסק החדש שלכם יחשב עוסק פטור, כלומר, פטור ממע”מ, או עוסק מורשה.

תקרת ההכנסות השנתית לעוסק פטור (מעודכן לשנת 2022) עומדת על 102,292 ש”ח. מעבר לכך, תרשמו כעוסק מורשה אשר חייב בתשלום מע”מ עבור הכנסות העסק.

לאחר הרישום במע”מ, עליכם לגשת למס הכנסה שם תרשמו את העסק כדין ותתחילו לשלם מיסים בגין הכנסותיו. תשלום מקדמות מס יעשה בכל חודש או חודשיים אם אתם מוגדרים כעוסק מורשה או מדי שנה, אם אתם מוגדרים כעוסק פטור.

משם ממשיכים לביטוח לאומי. שם עליכם להירשם לטובת תשלום עבור ביטוח לאומי ומס בריאות בהתאם לגובה ההכנסה שלכם מהעסק. התשלום לביטוח לאומי נעשה באמצעות תשלום מקדמות מדי חודש. לאחר הגשת הדו”ח השנתי (עליו נרחיב בהמשך), הכנסות העסק מחושבות באופן מדויק, לפיהם נקבע הסכום הסופי שעליכם לשלם לביטוח לאומי, או שלחילופין, ניתן זיכוי במידה ובעל העסק שילם מעבר לדרוש.

איך ממשיכים מכאן?

לאחר פתיחת העסק באופן רשמי ולצד עבודתכם השוטפת בעסק, עליכם להקפיד על מספר דיווחים ותשלומים תקופתיים לאותן רשויות. עליכם לתעד כל הכנסה מהעסק על ידי הנהלת חשבונות שיכולה להיעשות באופן עצמאי או באמצעות רואה חשבון או מנהל חשבונות. בגין כל הכנסה תצטרכו למסור קבלה (אם מדובר בעוסק פטור) או חשבונית (כאשר מדובר בעוסק מורשה). עוסק פטור אינו רשאי לגבות תוספת מע”מ על שירותיו מכיוון שהוא פטור מתשלום. לעומתו, על עוסק מורשה לגבות תוספת מע”מ, אותם הוא צריך להעביר לאחר מכן לרשות המע”מ.

עוסק מורשה נדרש לתשלום מקדמות מס מידי חודש או חודשיים. את שוברי המקדמות בעל העסק מקבל מדי שנה וסכום התשלום נקבע בהתאם להערכת ההכנסה השנתית של עסק.

אחת לשנה, כל בעל עסק חייב במילוי והגשת דו”ח שנתי למס הכנסה. הדו”ח נעשה בגין ההכנסות של השנה הקודמת. בדו”ח השנתי בעל העסק יפרט את כל הכנסותיו (והכנסת בן או בת הזוג אם ישנם) ובהתאם יקבע תשלום המס שעליו לשלם על הכנסות העסק.

עוסק מורשה רשאי לדווח גם על הוצאות העסק ולקבל בגינן החזר מע”מ.

מעת לעת מס הכנסה עשוי לדרוש מבעל העסק למלא ולהגיש הצהרת הון אשר בוחנת את כל נכסיו, הכנסותיו והוצאותיו של בעל העסק ומטרתה לוודא שקיימת התנהלות עסקית תקינה, ללא חשד להלבנת הון או העלמת מס.

חוק פנסיה חובה

חוק פנסיה חובה חל גם על עובדים שכירים וגם על עצמאיים, אלא שעבור עובד שכיר, המעסיק הוא זה שמפקיד עבורו כספים לביטוח הפנסיה ועל עצמאי לעשות זאת בעצמו.

עצמאי חייב להפקיד כספים לקרן הפנסיה אך הוא רשאי לבחור את סוג המוצר: קרן פנסיה, ביטוח מנהלים או קופת גמל, את החברה המנהלת את המוצר הפנסיוני הנבחר, וכן ביטוח לעצמאים עם כיסויים ביטוחיים המותאמים לצרכיו של בעל העסק.

עצמאי שאינו מפקיד כספים לקרן פנסיה, למעשה עובר על חוק פנסיה חובה וחשוף לתשלום קנסות.

אבל יש גם הטבות: עצמאי זכאי לפטור ממס בגין הפקדותיו לפנסיה או בהכרה בהפרשות לביטוח הפנסיוני כהוצאה מותרת בניכוי, שמשמעותה הפחתה בגובה מס ההכנסה שעליו לשלם באותה שנה. הוא גם רשאי לשלב בין שתי ההטבות הללו.

כאן תוכלו לקרוא בהרחבה כמה עצמאי צריך להפריש לפנסיה ומהם המאפיינים של קרן הפנסיה.

הטבת קרן השתלמות

אפרופו הטבות, עצמאי נהנה מהטבת מס משמעותית בקרן השתלמות. על ההפקדות לקרן השתלמות, עצמאיים זכאים לפטור ממס. כדי להנות מהטבת המס המקסימלית הניתנת לעצמאים, כדאי להפקיד לקרן ההשתלמות עד 7% מההכנסה השנתית של העסק ועד לתקרה שנתית קובעת בגובה 270,000 ₪.

במילים פשוטות: עצמאי נהנה מפטור ממס רווחי הון על הפקדה שנתית לקרן השתלמות בגובה 18,960 ש”ח.

העסקת עובדים

העסקת עובדים יכולה לתרום משמעותית לצמיחת העסק שלכם אך גם מגיעה עם סט של חובות כלפי העובדים והרשויות. תוכלו לקרוא בהרחבה על חובות המעסיקים במדריך הזה.

כחלק מחוק פנסיה חובה, מוטלת עליכם האחריות לביצוע הפקדות לקרנות הפנסיה של העובדים שלכם וכן לפיקוח וניהול של ההסדרים הפנסיוניים מולם. עניין זה מצריך זמן רב והבנה מעמיקה בתחום הפנסיוני ולכן חשוב שכל בעל עסק המעסיק עובדים ישתמש בשירותי תפעול וניהול פנסיוני מקצועיים.

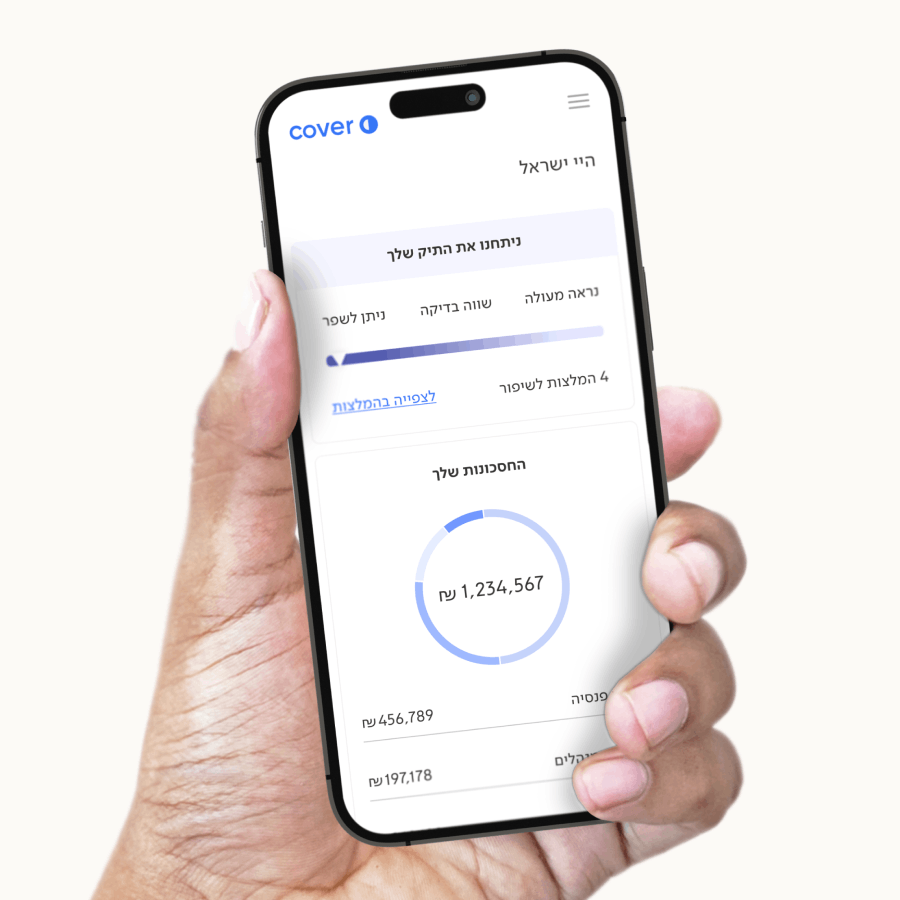

חברת cover מספקת מעטפת שירותי מתן המלצות לשיפור התנאים בקרנות השונות וניהול פנסיוניים לעסקים. השירותים שלנו כוללים סוכנים ומומחים פנסיוניים בעלי ניסיון עשיר והבנה מעמיקה בתחום הפנסיוני, אשר מנהלים את כל ההיבט הפנסיוני של העסק ופועלים מול העובדים לצורך יצירת הסדרים פנסיוניים שמתאימים לכל אחד מהם.

נוסף על כך, אנו מספקים כלים טכנולוגיים חכמים שמאפשרים לכם לצפות בכל זמן בכל הנתונים הפנסיוניים של העסק שלכם באופן שקוף, ברור ונוח.

השירות שלנו חוסך לכם זמן יקר וחשיפה לטעויות, לתביעות ולקנסות. כך שאתם יכולים להיות בטוחים שאתם בידיים טובות ופנויים להתעסק בקידום העסק שלכם.

לקבלת פרטים נוספים ודמו למערכת החכמה שלנו, לחצו כאן וצרו איתנו קשר.

האמור מהווה סקירה לא ממצה של החקיקה והתקנות הרלוונטיות ואין באמור כדי להוות תחליף לייעוץ משפטי או מקצועי. אין להתבסס על האמור בקבלת החלטות כלשהן וכל מסקנה ו/או פעולה על בסיס הכתוב הינה באחריות הקורא בלבד. המידע במאמר זה נועד להרחבה כללית בלבד ואינו מהווה ייעוץ פיננסי, ביטוחי או משפטי. ייתכן שחלק מהנתונים, התקנות או המספרים המצוינים ישתנו עם הזמן. אנו ממליצים לבדוק מידע מעודכן מול גורמים מוסמכים לפני קבלת החלטות.