חיסכון פנסיוני הוא חיסכון ארוך טווח אשר מתפרס על פני עשרות שנים ונועד להבטיח מקור פרנסה לאחר גיל פרישה. החל משנת 2008 חלה חובה על הפרשת תשלומים לחיסכון פנסיוני. מאז כל עובד מגיל 21 וכל עובדת מגיל 20 זכאים לחיסכון פנסיוני לאחר תקופת עבודה של שישה חודשים רצופים באותו מקום עבודה. עבור אלו שכבר מחזיקים בחיסכון פנסיוני, קיימת הזכות להפקדות לפנסיה ממקום העבודה לאחר שלושה חודשי עבודה.

המשמעות של כל זה עבור מי שהתחיל להפריש לפנסיה בגיל 21 עד גיל הפרישה היא 46 שנות חיסכון אשר מתורגמות לסכומי כסף גדולים במיוחד.

אם כך, מדוע מרבית הישראלים שמחזיקים בקרן פנסיה או ביטוח מנהלים אינם יודעים מה מצב החיסכון שלהם וכמה הם משלמים עבור דמי ניהול לחברת הביטוח?

התשובה כנראה טמונה בעמימות שאופפת את תחום הפנסיות ובחשש של מרבית הישראלים מכל הקשור בפנסיות. התחום מצטייר כמורכב, גיל הפרישה נראה רחוק והרי יש סוכן ביטוח שמטפל בכל, אז למה בכלל צריך לעקוב?

כיום יותר ויותר ישראלים מבינים את המשמעות העצומה של מעקב אחר החסכונות הפנסיונים שלהם. דמי ניהול ועמלות על הפקדות יכולות להתבטא בעשרות ואף מאות אלפי שקלים לאורך השנים ומסלול פנסיה שאינו מתאים יכול להשיג תשואות נמוכות ולא לענות על הצרכים של בעל החיסכון. לכן חשוב לבצע מעקב שוטף אחר קרן הפנסיה, לבדוק את גובה החיסכון הקיים ואת החיסכון הצפוי בהמשך, לבחון את דמי הניהול על הצבירה ואת דמי הניהול על ההפקדות ולבחור בחברת ביטוח פנסיוני טובה שיודעת ליצור תשואות טובות לאורך השנים.

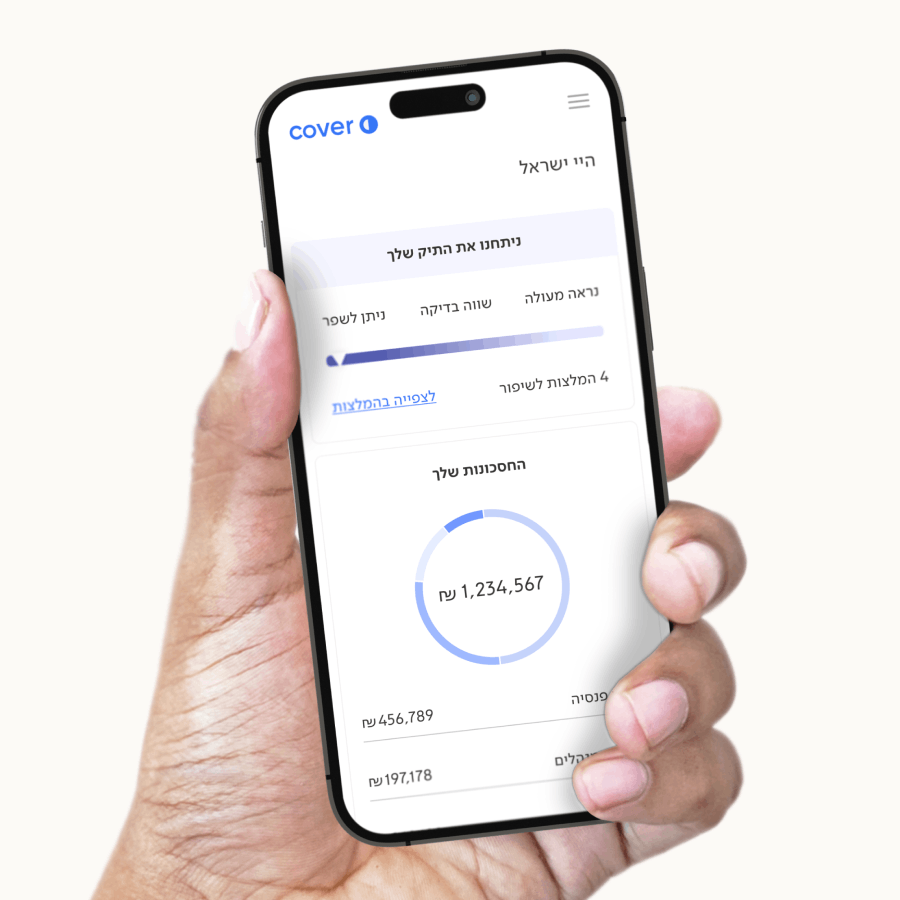

הצעד הראשון במעקב אחר הפנסיה שלכם, הוא לראות את כל הכסף שנחסך עד היום.

היכן ניתן לראות את ריכוז סכומי הכספים שנחסכו עד היום?

אנשים רבים מבלי לשים לב פתחו קרנות פנסיה שונות לאורך השנים. לכל מקום עבודה יש סוכן ביטוח שעובד עם החברה או הארגון ומעניק שירותי ביטוח לעובדים.

לעיתים המשמעות היא שלרבים קיימות מספר קרנות פנסיה שאינן פעילות בחברות ביטוח שונות.

בכל קרן פנסיה יכולים לנוח לאורך השנים עשרות אלפי שקלים אבודים. לכן חשוב למצוא את כל קרנות הפנסיה הקיימות ולאחד את הכספים שנצברו לכדי קרן פנסיה אחת פעילה ואיכותית.

ישנן מספר דרכים לאיתור קרנות הפנסיה הקיימות. הראשונה היא לפנות באופן אישי לכל אחת מחברות הביטוח הפנסיוני הקיימות בשוק ולבדוק אצל כל אחת מהן האם קיימת קרן פנסיה לא פעילה.

האפשרות השניה היא לפנות לאתר “הר הכסף” של משרד האוצר ולאתר את קרנות הפנסיה הקיימות. אך האפשרות הטובה ביותר היא להיכנס לאזור האישי במערכת שלנו – MY COVER, להכניס מספר פרטים ולקבל פירוט של כל החסכונות הפנסיונים, קופות הגמל, קרנות ההשתלמות וביטוחי החיים הקיימים. לכל זה נלווית סקירה מפורטת של כל הכספים שנצברו עד כה, את אלה שצפויים בעתיד ואפילו הצעות לשיפור החסכונות הקיימים.

מהם דמי ניהול על צבירה ועמלות על הפקדות ומה אומרים המספרים?

מדי חודש גובות החברות שמנהלות את קרנות הפנסיה שני סוגים של דמי ניהול. הראשון שבהם הן עמלות על ההפקדות – החברות גובות אחוז מסויים מגובה ההפקדה החודשית. הסוג השני נקרא דמי ניהול מצבירה והוא מהווה אחוז מסויים מהחיסכון שנצבר עד כה.

על אף שאחוז דמי הניהול עומד על מספר חד ספרתי ועלול להיראות כסכום קטן ושולי, למעשה יש לו משמעות אדירה על הפנסיה. דמי הניהול משפיעים באופן מהותי על גובה הקצבה שתישאר לכם בגיל הפרישה משום שלאורך השנים מדובר בסכום גדול מאוד שנגבה על ידי חברת הביטוח ומשאיר פחות כסף בקרן הפנסיה.

דמי הניהול עשויים להגיע אפילו לרבע מסך הצבירה לפנסיה ולכן הם צריכים להוות שיקול משמעותי בבחירת תכנית החיסכון הפנסיוני שלכם.

אפילו עשירית אחוז בדמי הניהול יכולה לעשות הבדל גדול שיתבטא בחיסכון הנצבר בגיל הפרישה באלפי שקלים.

מהם ביטוח שארים וכיסוי אובדן כושר עבודה ומהן המשמעויות שלהם עבורכם?

למרות הציפייה של כולנו להגיע בבריאות טובה לגיל הפרישה וליהנות מעמל כפינו ומהחיסכון שצברנו לאורך השנים, חשוב לקחת בחשבון גם תרחישים פחות טובים כמו איבוד כושר העבודה שמונע את היכולת להתפרנס באופן עצמאי או מוות לפני גיל הפרישה. שלא נדע אבל בדיוק לשם כך קיימות הרחבות בביטוחי החיים ובפנסיה.

ביטוח שארים

זהו כיסוי ביטוחי אשר מעניק לבני משפחתו של בעל הפנסיה ביטחון כלכלי ומבטיח כי במקרה פטירה של בעל קרן הפנסיה, השארים שלו יוכלו לקבל את החיסכון שצבר באמצעות קצבה חודשית. לשם כך חלק מהסכומים המופקדים לקרן הפנסיה מועברים לביטוח חיים.

השארים שיהיו זכאים לתשלום הפנסיה של הנפטר הם בן או בת זוגו של המבוטח וילדיהם מתחת לגיל 21. במקרה שהמבוטח רווק וללא ילדים, הוריו יחשבו כשארים החוקיים שלו.

כאשר קיים ביטוח מנהלים, המבוטח יכול לבחור את האנשים שאליהם יועברו כספי החיסכון שלו במקרה פטירה.

כיסוי אובדן כושר עבודה

במקרה בו אדם מאבד את יכולתו להתפרנס עקב מחלה או תאונה נקבע לו אובדן כושר עבודה והוא זכאי לקצבה מקרן הפנסיה שלו.

חוק פנסיית חובה הביא לכך שלכל העובדים תוכל להיות הגנה במקרה בו יאבדו חלילה את כושר עבודה שלהם. לכן ברירת המחדל בכל קרנות הפנסיה וביטוחי המנהלים היא תוספת כיסוי אובדן כושר עבודה (או בשמו בקצרה – א.כ.ע). זהו כיסוי חשוב במיוחד עבור כל מבוטח שכן לחוסר היכולת לעבוד ולהשתכר ישנה משמעות אדירה על איכות חייו של המבוטח ושל בני משפחתו.

האמור מהווה סקירה לא ממצה של החקיקה והתקנות הרלוונטיות ואין באמור כדי להוות תחליף לייעוץ משפטי או מקצועי. אין להתבסס על האמור בקבלת החלטות כלשהן וכל מסקנה ו/או פעולה על בסיס הכתוב הינה באחריות הקורא בלבד. המידע במאמר זה נועד להרחבה כללית בלבד ואינו מהווה ייעוץ פיננסי, ביטוחי או משפטי. ייתכן שחלק מהנתונים, התקנות או המספרים המצוינים ישתנו עם הזמן. אנו ממליצים לבדוק מידע מעודכן מול גורמים מוסמכים לפני קבלת החלטות.