בשנים האחרונות, אנו עדים למגמה ברורה של עלייה במספר העצמאים בישראל. עם זאת, רבים מהעצמאים אינם מודעים כלל להטבות המס המגיעות להם בגין הפקדות לפנסיה ולקרן השתלמות, או מממשים אותן רק באופן חלקי. החל משנת 2017, חלה חובת הפקדה לפנסיה לעצמאים, אך רבים נוטים להסתפק בהפקדת הסכומים המינימליים הנדרשים על פי חוק בלבד, מבלי למצות את מלוא ההטבות המגיעות להם. אם אתם מזהים את עצמכם בין השורות, או פשוט רוצים ללמוד כיצד למקסם את הטבות המס שמגיעות לכם השנה – המאמר הזה בדיוק בשבילכם

שנת 2024 נפתחה עם עדכון הטבות ותקרות מס בפנסיה ובקרנות ההשתלמות. ניצול נכון של הטבות אלו יכול להקטין באופן משמעותי את תשלומי המס של העצמאיים, ואף להביא לחיסכון שנתי של אלפי שקלים.

תקרות הפקדה והטבות מס בקרן השתלמות

קרן השתלמות לעצמאים מזכה בשלוש הטבות מס עיקריות:

- הטבת מס (ניכוי מההכנסה החייבת) במועד ההפקדה.

- דחיית תשלום המס עד למועד המשיכה מהקרן.

- פטור ממס רווחי הון על הפקדות עד לתקרה המוטבת.

על מנת ליהנות מהטבות אלו, קיימות שתי תקרות הפקדה עיקריות:

- תקרה לצורך הטבת מס בהפקדה – 13,202 ש”ח לשנה (4.5% מהכנסה שנתית של עד 293,397 ש”ח).

- תקרה מוטבת לצורך פטור ממס רווחי הון – 20,520 ש”ח לשנה.

לדוגמה: עצמאי עם הכנסה שנתית של 200,000 ש”ח, שיפקיד 9,000 ש”ח (4.5%) לקרן השתלמות, יקבל הטבת מס (ניכוי מהכנסתו החייבת) בסך 2,790 ש”ח. בנוסף, בעת משיכת הכספים בעתיד יהיה פטור ממס רווחי הון על ההפקדות שביצע.

חשוב לציין כי ניתן להפקיד סכומים גבוהים יותר מהתקרה המוטבת, אולם אלו לא יזכו בהטבות המס אלא רק בדחיית המס עד למועד המשיכה.

תקרות הפקדה והטבות מס בקרן פנסיה

הפקדות לקרן הפנסיה מזכות אף הן בהטבות מס משמעותיות:

1.הטבת ניכוי – מכונה גם “הוצאה מוכרת”. מס הכנסה מפחית חלק מההפקדה לחיסכון הפנסיוני מההכנסה החייבת במס. כך נחסך תשלום מס הכנסה, ביטוח לאומי ומס בריאות על חלק מההכנסה. גובה ההטבה תלוי בשיעור המס השולי של העצמאי.

2.הטבת זיכוי – מכונה גם “החזר מס”. מס הכנסה מפחית 35% מההפקדה לחיסכון הפנסיוני מסכום המס לתשלום. שיעור ההטבה קבוע, ללא קשר לשיעור המס השולי של העצמאי.

שימו לב כי על מנת ליהנות מהטבות המס המלאות בקרן הפנסיה, עליכם להיות מוגדרים כ”עמית מוטב”. כלומר כעמיתים שהפקידו לפחות 2,005 ש”ח בחודש במהלך השנה, אחרת ההטבות ימוסו בשיעור נמוך יותר.

מהם ההבדלים בסוגי קרנות הפנסיה?

קיימים מספר סוגים של קרנות פנסיה:

1.קרנות מקיפות חדשות – אלו הן קרנות הפנסיה הנפוצות ביותר והן כוללות כיסויים ביטוחיים מקיפים, כגון פנסיית נכות ושארים, והן מבוססות על הבטחת תשואה. עם זאת, ישנה תקרת הפקדה לקרן פנסיה העומדת על סכום של 5,139 ש”ח לחודש.

2.קרנות חדשות כלליות – נקראות גם קרנות פנסיה משלימות, משום שלרוב הן מהוות מכשיר פנסיוני משלים לקרנות הפנסיה המקיפות, והן מאפשרות הפקדות נוספות מעבר לתקרת ההפקדה של קרן הפנסיה המקיפה. קרנות אלו גם כוללות כיסויים ביטוחיים נרחבים. ישנה גם אפשרות לבחור מסלול ללא ביטוחים. בנוסף, קרנות פנסיה כלליות אינן כוללות הבטחת תשואה.

3.קרנות ותיקות – קרנות הפנסיה הוותיקות אפשרו הצטרפות עד שנת 1995 והן מבוססות בעיקרן על הבטחת תשואה ממשלתית.

התייחסות למצבים מיוחדים

ישנם מספר מצבים מיוחדים בהם חלים כללים שונים לגבי תקרות והטבות המס בקרנות הפנסיה וההשתלמות:

- עצמאים שהם גם שכירים – אלו יכולים ליהנות מכפל תקרות בהתאם לחלקי המשרה. כלומר, קיימת הפרדה בין התקרה במעמד עצמאי ובמעמד שכיר.

- בעלי הכנסות גבוהות במיוחד – החל מרף הכנסה מסוים, חלים כללי מיסוי שונים ויתכן שההטבות בפועל יהיו נמוכות יותר. במיוחד במקרים אלו מומלץ לפנות למומחה פנסיוני מיומן.

כמו כן, ישנם חריגים נוספים התלויים בנסיבות אישיות. לכן, חשוב להתעדכן באופן שוטף בכללים ובתנאים ולהתאים את תוכנית החיסכון האישית לפיהם.

סיכום ומסקנות

ניצול מלא של תקרות ההפקדה והטבות המס בפנסיה ובקרן ההשתלמות, יכול להביא לחיסכון שנתי של אלפי שקלים לעצמאי הממוצע. לפיכך, כדאי לתכנן מראש ולפרוס את ההפקדות השנתיות באופן אופטימלי, עד לניצול המלא של התקרות הרלוונטיות. מומלץ לבצע הפקדות אלו באופן שוטף על פני השנה, ולא להמתין לרגע האחרון לקראת סוף שנת המס.

כדי למקסם את הטבות המס ולנהל באופן מיטבי את התיק הפנסיוני שלכם, כך שיתאים בדיוק לצרכים ולמאפיינים האישיים שלכם, חשוב להיעזר במומחה פנסיוני.

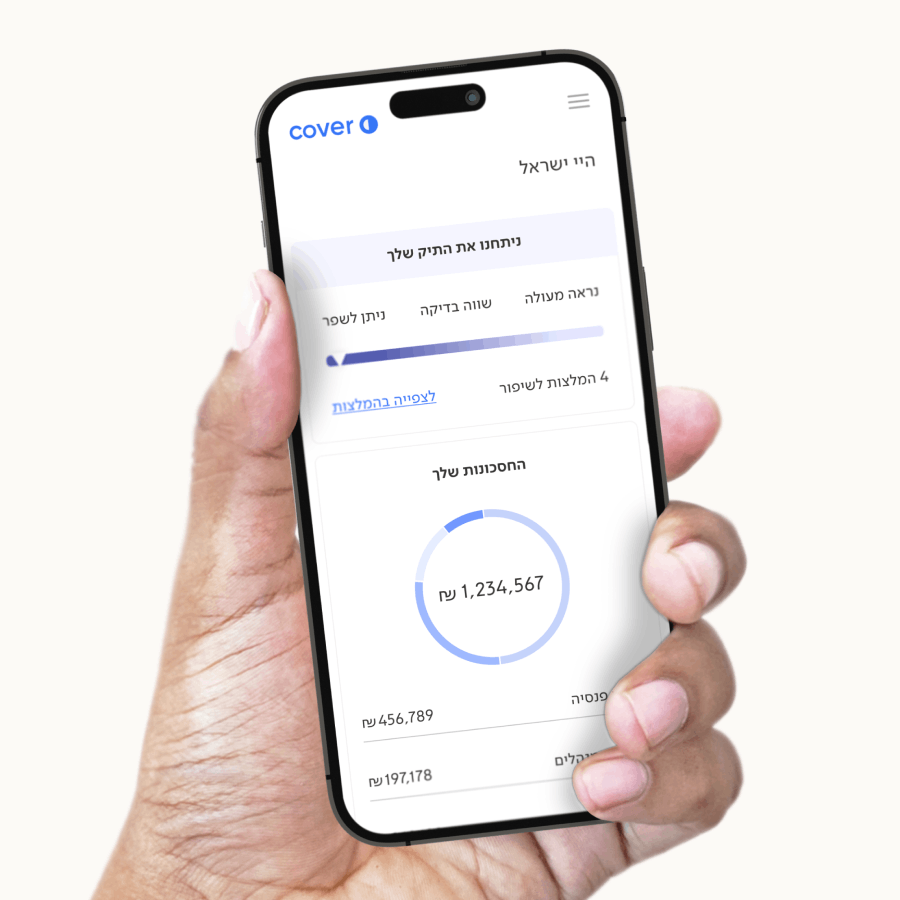

עם המומחים של cover והמערכת הדיגיטלית החכמה שלנו תוכלו לקבל את כל המידע והביטחון שאתם צריכים לתכנון וניהול פנסיה מקיפים ואיכותיים לאורך זמן.

בין אם אתם עצמאיים, שכירים או כאלה שמשלבים “גם וגם”, אתם זקוקים לסוכן פנסיוני מקצועי ומיומן שיסייע לכם למצות את זכויותיכם וליצור תיק פנסיוני מדויק לצרכיכם.

אנו מספקים מעטפת שירותים רחבה הכוללת סקירה מקיפה וליווי מקצועי ואנושי של המומחים שלנו, לצד שימוש שוטף במערכת mycover, הכוללת דשבורד אישי בו תוכלו לצפות בכל המידע הפנסיוני שלכם באופן ידידותי ונוח לשימוש. בנוסף לנגישות למידע, המערכת תספק לכם גם תובנות והמלצות מותאמות אישית כדי שתוכלו לדעת בכל רגע נתון היכן אתם עומדים ומה כדאי לשפר.

זה הזמן לקבל החלטה טובה לשנה החדשה ולהצטרף לשירות המהפכני של cover ללא תשלום.

האמור מהווה סקירה לא ממצה של החקיקה והתקנות הרלוונטיות ואין באמור כדי להוות תחליף לייעוץ משפטי או מקצועי. אין להתבסס על האמור בקבלת החלטות כלשהן וכל מסקנה ו/או פעולה על בסיס הכתוב הינה באחריות הקורא בלבד. המידע במאמר זה נועד להרחבה כללית בלבד ואינו מהווה ייעוץ פיננסי, ביטוחי או משפטי. ייתכן שחלק מהנתונים, התקנות או המספרים המצוינים ישתנו עם הזמן. אנו ממליצים לבדוק מידע מעודכן מול גורמים מוסמכים לפני קבלת החלטות.