ביטוח חיים מיועד לספק ביטחון כלכלי למשפחה במקרה של מוות בטרם עת של המבוטח, צורך הקיים בעיקר בשלבים של

משפחה עם ילדים

שעדיין תלויים בהוריהם מבחינה כלכלית ו/או כאשר הכנסתו של המבוטח מהותית לקיום הכלכלי של המשפחה. בישראל, יש כמה אפיקים או צמתים בהם אדם “נתקל” בביטוח חיים, כאשר אלו כוללים למשל פוליסת ביטוח חיים פרטית אך גם כיסוי ביטוח חיים למקרה מוות הקיים במוצרי חיסכון פנסיוני. נסביר על ההבדלים בין מוצרי ביטוח החיים הללו ועל הקשר בין ביטוח חיים לחיסכון פנסיוני באופן כללי.

ביטוח חיים דרך קרנות הפנסיה

כיום קיימת בישראל חובת חיסכון פנסיוני, הן לשכירים והן לעצמאים. זהו צעד של המדינה כדי להבטיח קיום כלכלי מכובד לאזרחים אחרי גיל הפרישה, לצד קצבאות הזקנה של ביטוח לאומי ואפשרויות חיסכון והכנסה נוספות. שכירים ועצמאים חוסכים באמצעות כמה מוצרי חיסכון פנסיוניים זמינים, אך מטעמים של כדאיות כלכלית רוב החוסכים החדשים יחסית חוסכים דרך קרנות פנסיה. בקרנות הפנסיה קיים באופן מובנה רכיב ביטוחי של ביטוח חיים למקרה מוות. גם ב

ביטוח מנהלים

קיימת אפשרות לרכיב ביטוח שארים למקרה מוות של המבוטח – כאשר בביטוחי מנהלים הכיסוי למקרה מוות של המבוטח הוא בדרך כלל בדמות פיצוי חד פעמי.

בקרן פנסיה, קיים מסלול ביטוח שארים מובנה וסטנדרטי וניתן גם לבחור במסלול חיסכון פנסיוני עתיר שארים, אשר במסגרתו יותר כסף מופנה לטובת רכיב ביטוח החיים ופחות למרכיב החיסכון, אך על פי רוב החוסכים בוחרים – במודע או שלא במודע – ברכיב ביטוח השארים הסטנדרטי.

ביטוח חיים במקרה פנסיה אינו מעניק לשארי החוסך סכום פיצוי חד פעמי כמו במרבית הפוליסות של ביטוח חיים פרטי אלא קצבה חודשית התלויה בשכר הרלוונטי להפרשות הפנסיוניות של החוסך. הקצבה משולמת עבור בן או בת הזוג של החוסך למשך כל החיים ועבור ילדים קרן הפנסיה תשלם קצבה לכל ילד עד הגיעו לגיל 21, פרמטרים אלו מפורטים בתקנון קרן הפנסיה. במקרה מוות בטרם עת של חוסך בקרן פנסיה, קצבת השארים הפנסיונית עומדת על אחוז מהשכר שלפיו הפרישו כספים לפנסיה.

אם ניקח למשל חוסך בקרן פנסיה שנפטר לפני גיל פרישתו, אשר היה לו כיסוי מלא לביטוח השארים ושכרו היה 11,000 שקל לחודש, בת זוגו תקבל קצבה של כ-6,500 ₪ לחודש במשך כל חייה וילדי הזוג יקבלו קצבה של כ-4,500 ₪ לחודש עד גיל 21. סכומים בהחלט לא מבוטלים. כמובן שככל ששכר החוסך לפנסיה נמוך יותר כך הפיצוי במקרה מוות לשאריו יהיה נמוך יותר ולא יספיק לצורך קיום בכבוד לאחר אובדן מפרנס.65% הנחה בביטוח החיים שלכם

ביטוח חיים במסגרת קרן פנסיה מספק הגנה ביטוחית סבירה למקרי קטסטרופה כמו מוות בטרם עת של אחד המפרנסים במשפחה, בעיקר כאשר השכר גבוה יחסית. אך מן הסתם לא בכל המקרים הסכום מספיק למשפחה שנותרה, אפילו שמדובר על קצבה חודשית שעבור בת או בן הזוג הנותרים הינם לכל החיים. לאחר טרגדיה משפחתית כזו – בעיקר כאשר המוות הוא בגיל צעיר יחסית – האלמן/ה לא תמיד יכולים לשוב לעבודתם באופן מלא בשל גידול הילדים. במקרים אלו ביטוח חיים דרך הפנסיה עשוי שלא להספיק ואז פיצוי חד פעמי גדול דרך פוליסת ביטוח חיים פרטית ונפרדת עשוי להיות ההבדל בין קיום בכבוד וברמת חיים דומה לבין שקיעה כלכלית ומשפחתית.

נציין כי במסגרת עיוותים הקיימים בשוק הביטוח בישראל, סוכנויות ביטוח רבות וכן מנהלי הסדרים פנסיוניים – בעיקר סוכנויות ומנהלי הסדרים הנמצאים בבעלות חברות הביטוח עצמן – לא תמיד מסבירים ללקוחות לעומק את הנושא של ביטוח חיים במסגרת קרן הפנסיה ואת ההבדלים הן במהות הכיסוי והן בעלויות בין ביטוח שארים בחיסכון פנסיוני לבין ביטוח חיים פרטי. עובדה זו מדגישה ביתר שאת את החשיבות של עבודה עם מומחי ביטוח ומשווקי ביטוח לא תלויים, הפועלים בשקיפות ואינם נמצאים בבעלות חברות הביטוח.

ביטוח חיים פרטי ונפרד

לצד מרכיב ביטוח החיים בקרנות הפנסיה וביטוחי המנהלים, כפי שהוסבר לעיל, היום יותר ויותר ישראלים בוחרים לרכוש גם כיסוי פרטי ונפרד של ביטוח חיים. כאן מדובר על פוליסות ייעודיות למקרים של מוות בטרם עת של המבוטח (ביטוחי חיים הם לרוב עד גיל 75) ולמתן פיצוי חד פעמי גבוה למשפחה. ניתן לרכוש כמעט כל סכום מבוקש, כאשר כמובן ככל שרוכשים סכום ביטוח גבוה יותר העלות החודשית עולה.

ביטוח חיים פרטי הוא ביטוח פשוט יחסית ופרמטר חשוב בבחירת הפוליסה המתאימה הוא המחיר החודשי עבור סכום הפיצוי המבוקש. המחיר נקבע לפי גיל, מקצוע, מצב בריאותי, האם המבוטח מעשן או לא מעשן ולפי נתונים אישיים ודמוגרפיים אחרים, כאשר הפרמיה עולה ככל שעולים בגיל. ביטוח חיים פרטי ונפרד מהחיסכון הפנסיוני מאפשר לתת למשפחה סכום כסף גדול במקרה המצער של מוות בטרם עת של אחד המפרנסים, בין אם מדובר על 100,000 ש”ח לתקופה הקשה והראשונית או על מיליון ש”ח ומעלה לביסוס ביטחון כלכלי משמעותי יותר. ביטוח חיים דרך הפנסיה אינו מספק אפשרות כזו להגדלת הפיצוי למשפחה.

ישראלים רבים בוחרים

לרכוש ביטוח חיים

פרטי ונוסף לביטוח הקיים בחיסכון הפנסיוני שלהם גם כי הם לא ממש מודעים לכיסוי השארים בחיסכון הפנסיוני אך בהחלט גם כדי לשפר את הביטחון הכלכלי למשפחתם למקרה של חס וחלילה מוות בטרם עת. כך למשל אנשים בונים על זה ששכרם יעלה לאורך שנות עבודתם והם יוכלו לצבור חסכונות עבור ילדיהם לטובת לימודים וכיוצא באלו, ביטוח החיים הפרטי נועד לאפשר את הכסף הזה אפילו אם תתרחש טרגדיה ואחד ההורים ימות מוקדם.

כמו כן, מצב הנכסים של המשפחה משפיע אף הוא על הצורך ברכישת כיסוי נוסף למקרה מוות. כך למשל משפחה שאין לה נכסים רבים (למשל כמה דירות בבעלותה וכדומה), ולרוב המשפחות בישראל אין יותר מדירת מגורים אחת בבעלותן, בהחלט תוכל להיעזר בביטוח חיים נוסף מעבר לכיסוי הפנסיוני. כך גם לגבי רכישת ביטוח חיים פרטי לאנשים בעלי שכר גבוה אשר מתפקדים כמפרנסים העיקריים או היחידים של המשפחה.

מה השורה התחתונה?

הקשר בין ביטוח חיים לחיסכון הפנסיוני שלכם הוא שיש לכם בפנסיה מרכיב של ביטוח חיים, אך לא בטוח שהכיסוי יספיק עבור משפחתכם אם אכן יקרה המקרה הטרגי של מוות בטרם עת. כמו כן חשוב להבין כי

עלות ביטוח

חיים דרך קרן פנסיה הינה נמוכה משמעותית לעומת העלות החודשית של ביטוח חיים פרטי ונפרד. אי לכך יש אנשים אשר יכולים בהחלט להסתפק בביטוח החיים המובנה בקרן הפנסיה שלהם אך ישנן משפחות רבות בישראל שכיסוי נוסף של ביטוח חיים הוא ממש צורך מהותי בדאגה לביטחון הכלכלי של המשפחה בזמני משבר כמו פטירת אחד המפרנסים.

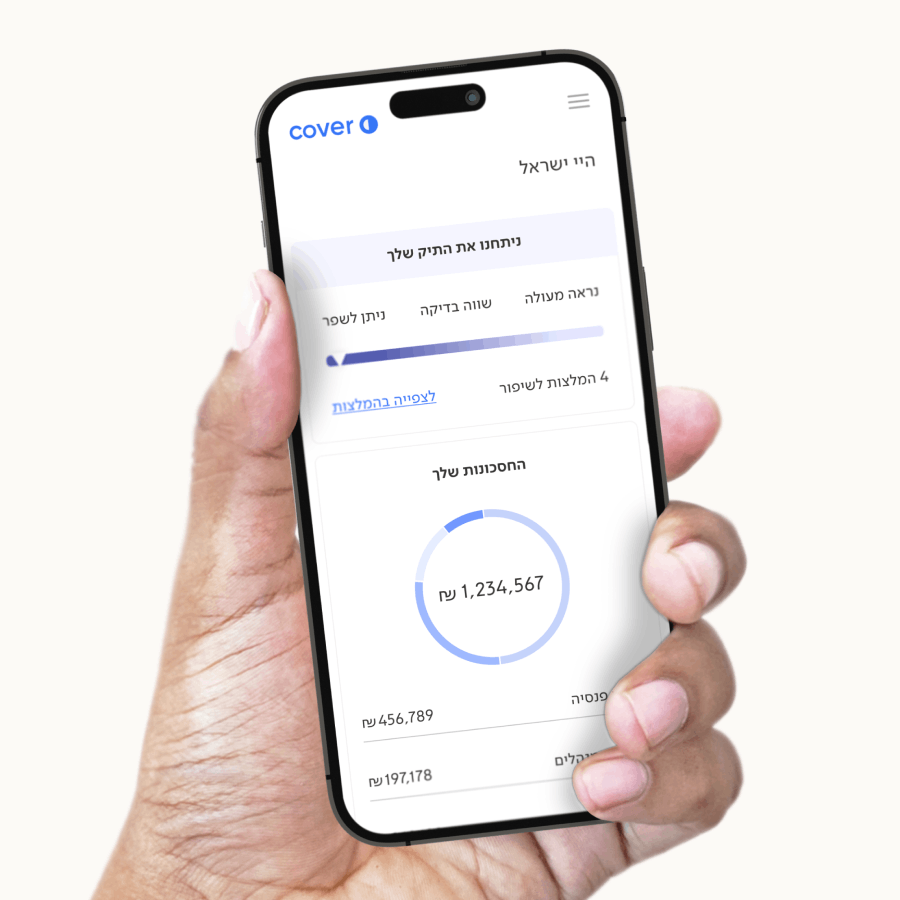

הנושא מורכב וכל מקרה נמדד לגופו של עניין ולאור הנתונים האישיים של כל משפחה. לכן חשוב מאוד שתקבלו הכוונה ביטוחית ופנסיונית מקצועית מגוף בלתי תלוי. כיום קיימים גם מיזמי ביטוח דיגיטליים המספקים ערך מוסף בדמות ביטוחים זולים והתאמה אישית מצוינת הודות לכלים טכנולוגיים וניתוח נתונים חכם, למשל פיתרון הביטוח של חברת cover המציעה רכישת ביטוח אונליין בהתאמה אישית ומחירים שוברי שוק עבור ביטוח חיים ומוצרים פיננסיים נוספים.

האמור מהווה סקירה לא ממצה של החקיקה והתקנות הרלוונטיות ואין באמור כדי להוות תחליף לייעוץ משפטי או מקצועי. אין להתבסס על האמור בקבלת החלטות כלשהן וכל מסקנה ו/או פעולה על בסיס הכתוב הינה באחריות הקורא בלבד. המידע במאמר זה נועד להרחבה כללית בלבד ואינו מהווה ייעוץ פיננסי, ביטוחי או משפטי. ייתכן שחלק מהנתונים, התקנות או המספרים המצוינים ישתנו עם הזמן. אנו ממליצים לבדוק מידע מעודכן מול גורמים מוסמכים לפני קבלת החלטות.