כל מה שחשוב לדעת על ניוד מכשירים פנסיוניים בין חברות.

בחירת חיסכון פנסיוני הוא בין ההחלטות הפיננסיות החשובות ביותר שעומדות בפני כל אדם, והיא משפיעה על הנוחות והביטחון האישי בשנים מאוחרות יותר. לפני כחמש עשרה שנים החלה רפורמה בתחום הניידות הפנסיונית אשר חוללה מהפכה בהיבט זה של תכנון וניהול פיננסי.

השינוי העניק לחוסכים את הגמישות להעביר את כספי הפנסיה שלהם בין מוצרים פנסיוניים שונים כגון קרנות פנסיה שונות, קופות גמל, קרנות השתלמות ואפילו פוליסות ביטוח חיים או מנהלים. גמישות זו חיונית במיוחד מכיוון שהיא מאפשרת לאנשים להנות מתנאים טובים יותר או להסתגל בקלות לתנאי השוק המשתנים. אך לצד יתרון הגמישות עולה השאלה – מתי בכלל כדאי לנייד את קרן הפנסיה ואיך עושים את זה נכון?

במדריך המקיף שהכנו עבורכם תגלו באילו מקרים כדאי לנייד את קרן הפנסיה ומכשירים פנסיוניים אחרים, ומהם היתרונות והחסרונות האפשריים למהלך.

מדוע כדאי לשקול ניוד של קרן הפנסיה?

המניעים להעברת חיסכון פנסיוני מחברה אחת לאחרת הינם מגוונים, אך כולם מסתכמים בגורם קריטי אחד: מציאת אלטרנטיבה טובה יותר.

בין אם זה נובע מביצועים פיננסיים מאכזבים, דמי ניהול גבוהים, כיסוי ביטוחי לא הולם, חששות מיציבות הקרן או המוניטין שלה, או פשוט חיפוש אחר תנאים משופרים – המטרה הבסיסית נשארת קבועה: ייעול ושיפור התיק הפנסיוני שלכם.

מתי מומלץ לנייד את קרן הפנסיה?

העברת כספי פנסיה היא תהליך קל ונגיש, שלרוב ניתן לבצע באופן דיגיטלי. עם זאת, חיוני לשקול היטב את העיתוי ונסיבות הניוד. באופן אידיאלי, העברה צריכה להוביל לסכום פרישה גבוה יותר או לשיפור הכיסוי הביטוחי שלכם. זוהי גם אפשרות כאשר מחפשים הלוואה משמעותית על חשבון הקרן בתנאים נוחים, כל עוד תנאי הפרישה והביטוח מהווים גם הם שיקול משמעותי בבחירה.

זכאות ואילוצים

הזכאות לניוד כספי הפנסיה תלויה במספר תנאים: העדר שעבודים על הכספים, אי נטילת הלוואות כנגד הפנסיה ואי קבלת קצבת זקנה או נכות. בנוסף, על הקרן המקבלת להיות מוכנה ומסוגלת לקבל את ההעברה, בהתחשב באילוצים רגולטוריים שונים.

ותק וכיסוי ביטוחי בניוד

העברה לקרן פנסיה חדשה אינה מוחקת את ההיסטוריה שלכם. הוותק והזכויות שנצברו, לרבות השלמת תקופות אכשרה וגיל כניסה לביטוח, נשמרים. עם זאת, העברת הכיסוי הביטוחי כפופה לכללים ספציפיים. לדוגמה, אם הקרן החדשה מציעה כיסוי גבוה משמעותית, עשויה לחול תקופת אכשרה על הסכום הנוסף.

חשוב לדעת שבמקרים מסוימים התהליך כולל גם חיתום, שבו עליכם להגיש הצהרת בריאות עדכנית. הכיסוי הביטוחי מהקרן הנוכחית שלכם עובר אתכם, בכפוף לכללים וחריגים מסוימים, במיוחד אלו הנוגעים בשיפור הכיסוי הביטוחי והחרגות רפואיות.

מעבר בין מכשירים פנסיוניים וגופים פנסיוניים

לחוסכים יש את הגמישות להעביר את החיסכון הפנסיוני שלהם לגוף פיננסי אחר או למכשיר פנסיוני אחר, כגון קרן פנסיה אחרת, קופת גמל או ביטוח מנהלים. אמנם המעבר מאפשר חופש משמעותי, אבל חשוב להבין שמהלכים כאלה יכולים להשפיע על זכויות והטבות שנצברו. לפני ביצוע ניוד חשוב לבחון איך לבחור פנסיה או כל מוצר פנסיוני אחר על ידי ביצוע השוואה יסודית של תנאי הביטוח והביצועים בין גופים שונים והתייעצות עם מומחה פנסיוני.

תנאים והיבטים רגולטוריים

תהליך הניוד עוקב אחר תקנות ספציפיות, כאשר כל קרן או מכשיר פנסיוני חדש כפופים לתנאים מסוימים בעת הניוד. המשמעות היא שהתנאים המקוריים (כמו דמי ניהול וכיסוי ביטוחי) אינם מחייבים את הביטוח הפנסיוני החדש, למעט תקופת הוותק.

מי רשאי לנייד את קרן הפנסיה?

כל העובדים בישראל המבוטחים בביטוח פנסיוני (שכירים ועצמאיים כאחד), זכאים לניוד המכשירים הפנסיוניים שלהם בכפוף לעמידה בתנאים מסוימים ובהתחשב בהשלכות על חסכונותיהם והטבותיהם.

איך מבצעים ניוד?

לפני מעבר קרן פנסיה או כל מכשיר פנסיוני אחר, מומלץ להשוות בין התשואות והתנאים של הגופים הפנסיוניים השונים. התהליך כרוך בקשר ישיר עם הגוף הפנסיוני הנבחר, בין אם הוא נעשה באמצעות סוכן פנסיוני או באמצעות המעסיק. עם זאת, מעסיקים אינם יכולים להכתיב את בחירת הגוף הפנסיוני או הסוכן שהעובד בוחר.

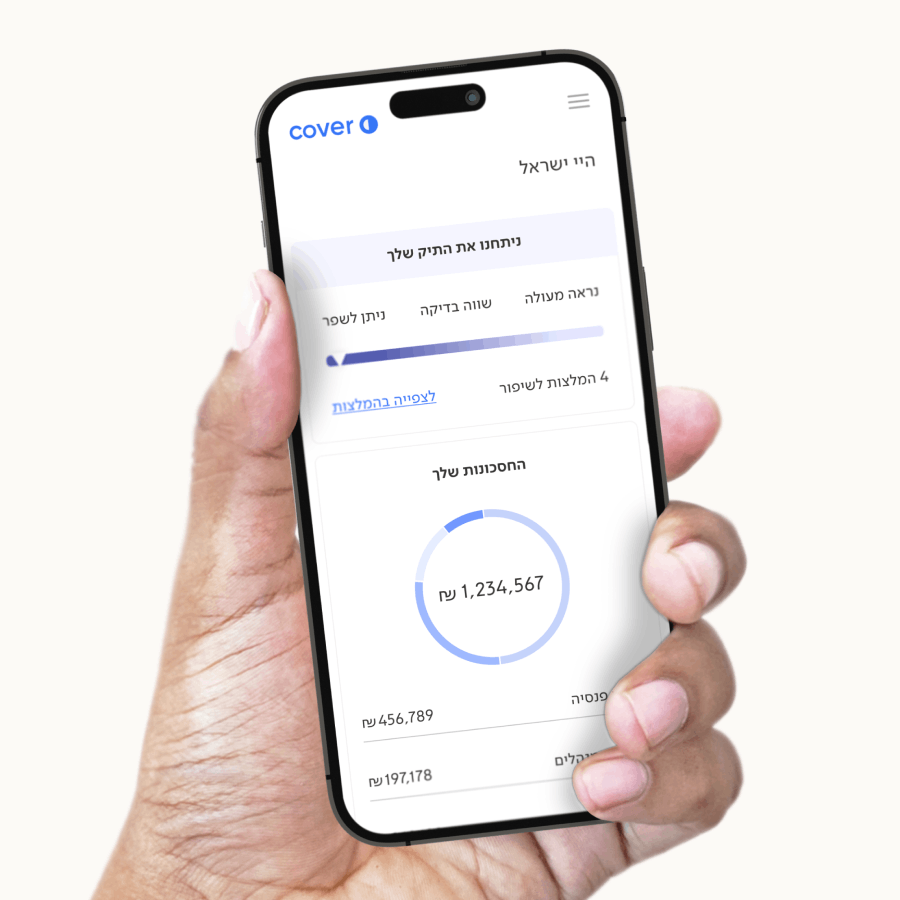

ניוד וניהול הפנסיה עם המומחים של cover

כדי להעניק את השירות הטוב והמדויק ביותר לכל מבוטח, הרכבנו צוות דינמי של אנשי מקצוע הכולל מומחי ביטוח וחיסכון פנסיוני, מומחים פיננסיים, מומחי טכנולוגיה ונציגי שירות לקוחות. המשימה שלנו היא לספק חווית ביטוח ייחודית שהיא גם אישית, גם דיגיטלית וגם חסכונית.

אנו מאמינים שהפנסיה והמכשירים הפנסיוניים והביטוחיים שלכם צריכים להיות מותאמים בצורה חלקה לכל שלב בחיים שלכם. לכן המומחים של cover נוקטים בגישה פרואקטיבית ובוחנים מחדש באופן יסודי את התוכניות הפנסיוניות כך שיתאימו למצב החיים הנוכחי שלכם.

בזכות מומחיות אנושית המשולבת עם המערכת החדשנית שלנו, אנו יכולים להבטיח שהמכשירים הפנסיוניים שלכם לא יהיו רק מותאמים לצרכים הנוכחיים שלכם אלא גם יהיו האפשרויות הטובות ביותר עבורכם בכל זמן נתון, תוך התאמה למטרות הפיננסיות המיידיות וארוכות הטווח שלכם.

לסיכום

ניוד של קרן הפנסיה ומכשירים פנסיוניים אחרים מהווה כלי רב עוצמה לייעול החיסכון הפנסיוני, אך הוא דורש שיקול דעת מדוקדק וקבלת החלטות מושכלת. התייעצות עם מומחה פנסיוני של cover וביצוע מחקר מעמיק הם צעדים חיוניים כדי להבטיח שהעברת קרן הפנסיה מחברה אחת לאחרת תואמת את היעדים הפיננסיים ארוכי הטווח שלכם ומספקת את היציבות וההטבות הנדרשות לגיל הפרישה.

אם אתם רוצים לבחון ניוד של הפנסיה שלכם, זה הזמן ליצור איתנו קשר ולקבל דו”ח המלצות ושירות פנסיוני מקצועי שמתאים בדיוק לכם.

האמור מהווה סקירה לא ממצה של החקיקה והתקנות הרלוונטיות ואין באמור כדי להוות תחליף לייעוץ משפטי או מקצועי. אין להתבסס על האמור בקבלת החלטות כלשהן וכל מסקנה ו/או פעולה על בסיס הכתוב הינה באחריות הקורא בלבד. המידע במאמר זה נועד להרחבה כללית בלבד ואינו מהווה ייעוץ פיננסי, ביטוחי או משפטי. ייתכן שחלק מהנתונים, התקנות או המספרים המצוינים ישתנו עם הזמן. אנו ממליצים לבדוק מידע מעודכן מול גורמים מוסמכים לפני קבלת החלטות.