מדוע יותר ויותר אנשים נוטשים את ביטוחי המנהלים ומהי האלטרנטיבה האטרקטיבית ביותר?

כעובדי הייטק, אתם בוודאי נמצאים בעמדת יתרון מצוינת מבחינת יכולת החיסכון לגיל הפרישה. אך האם ידעתם כי החלטה נכונה על אופן החיסכון הפנסיוני יכולה לחסוך לכם מאות אלפי שקלים בהפרשים של דמי ניהול, תשואות והוצאות מהכיסויים הביטוחיים?

ביטוח מנהלים נחשב למוצר פנסיוני פופולרי, אך למרות השם היוקרתי שלו, לא בטוח שהוא המוצר האופטימלי עבורכם. במאמר זה נסקור את המאפיינים העיקריים של ביטוחי המנהלים, נשווה אותם לקרנות הפנסיה, ונעזור לכם לקבל החלטה מושכלת לבחירת הדרך הנכונה לחיסכון הפנסיוני שלכם.

הכירו את ביטוח המנהלים

ביטוח מנהלים הוא למעשה חוזה פנסיוני אישי שנחתם בין המבוטח לבין חברת הביטוח. בחוזה זה כלולים מספר רכיבים עיקריים:

1.חיסכון לגיל פרישה ומרכיב קצבה

כאשר אתם מבצעים הפקדות חודשיות לביטוח המנהלים, הכספים נצברים בחשבון אישי על שמכם. בגיל הפרישה, כספי הצבירה הפנסיוניים הללו ממומשים ומומרים לקצבה חודשית קבועה על פי מקדם המרה. ככל שמקדם ההמרה נמוך יותר, כך הקצבה החודשית שתקבלו תהיה גבוהה יותר.

עד לשנת 2013, מבוטחים שהצטרפו לביטוח המנהלים היו יכולים להבטיח מקדם המרה קבוע למשך כל חייהם. אך עבור אלו שהצטרפו לביטוח המנהלים לאחר מכן, מקדם ההמרה מתעדכן בגיל 60 בהתאם לתוחלת החיים באותה העת.

2.כיסוי ביטוחי לאובדן כושר עבודה

הרכיב השני הוא כיסוי ביטוחי המעניק לכם קצבה חודשית במקרה של אובדן מוחלט או חלקי של כושר ההשתכרות עקב נכות או מחלה. היקף הכיסוי נקבע בעת חתימת החוזה ומבוסס על הכנסתו של המבוטח, גילו, תחום עיסוקו והצהרת בריאות.

בדרך כלל, מדובר בכיסוי יקר יחסית. עם זאת הוא מהווה יתרון בכך שהוא לא מצריך תקופת אכשרה והוא יכול לכסות גם מצבים רפואיים שהיו קיימים בזמן ההצטרפות לביטוח (בכפוף להצהרת בריאות).

3.ביטוח חיים (ריסק)

רכיב ביטוחי זה מאפשר הגדרת מוטבים שיקבלו סכום חד פעמי במקרה פטירה של המבוטח במהלך תקופת החיסכון. בשונה מקרן הפנסיה הכוללת ביטוח שאירים המיועד לשאריו החוקיים של המבוטח, בביטוח מנהלים המבוטח רשאי לבחור את המוטבים.

4.דמי ניהול

החברה המנהלת של ביטוח המנהלים גובה דמי ניהול כפולים: מההפקדה החודשית ומהצבירה הכוללת. שיעורי דמי הניהול המרביים כיום הם 4% מההפקדה ו-1.05% מהצבירה אך בפוליסות שהוקמו לפני שנת 2013 דמי הניהול גבוהים יותר.

אז מה עדיף?

ביטוח מנהלים או קרן פנסיה? לאחר שערכנו סקירה של ביטוח המנהלים, הגיע הזמן להשוות אותו לחלופה הפופולרית ביותר – קרן פנסיה.

קרן פנסיה מקיפה שונה במהות שלה – במקום חוזה אישי עם חברת ביטוח אחת, מדובר בקרן הדדית גדולה בה כל העמיתים שותפים להכנסות, הוצאות וסיכונים של הקרן.

אלה כמה מהיתרונות הבולטים של קרן פנסיה:

1.דמי ניהול זולים יותר – דמי הניהול בקרנות הפנסיה עומדים על כ-0.1%-0.5% בלבד מהצבירה. זהו הבדל אדיר בין גובה דמי הניהול בביטוח מנהלים. דמי הניהול על הפקדה עומד על 6% ומטה כאשר לעיתים ניתן להגיע להסדר של פחות מאחוז אחד.

2.תשואות גבוהות יותר על ההשקעות – בזכות ניהולן המקצועי של קרנות ההשקעות הגדולות והמנוסות, לרוב קרנות הפנסיה מצליחות להשיג תשואות גבוהות יותר על ההשקעות של כספי העמיתים.

3.כיסויים ביטוחיים במחירים אטרקטיביים – מודל הערבות ההדדית בקרן מאפשר לקרנות הפנסיה להציע כיסויים ביטוחיים דומים לאלו בביטוחי מנהלים, אך בעלויות נמוכות משמעותית עקב פיזור הסיכון על פני מספר גבוה של עמיתים.

4.גמישות רבה יותר – לעמיתים בקרן הפנסיה יש אפשרות לשנות מסלולי השקעה וכיסויים במהלך התקופה ללא בעיה.

5.תשואה מובטחת על חלק מהחיסכון – ללא ספק זהו אחד היתרונות המשמעותיים ביותר – כ-30% מכספי החיסכון בקרנות פנסיה המקיפות מושקעים בחשבון השקעות ממשלתי מיוחד. באופן זה המדינה מבטיחה לכל עמית תשואה של 5.15% על 30 אחוז מהחיסכון.

למי בכל זאת כדאי לשקול לשמור על ביטוח המנהלים?

לאור היתרונות הברורים של קרנות פנסיה, המגמה הכללית של הרגולטורים ומשרד האוצר היא להמליץ על הפקדת מרבית החיסכון הפנסיוני בקרנות פנסיה. עם זאת, ישנם מקרים ספציפיים בהם ביטוח מנהלים עשוי להוות חלופה משלימה:

1.חוסכים בעלי הכנסות גבוהות מאוד

עבור חוסכים בעלי הכנסות גבוהות משמעותית שחורגות מתקרת ההפקדה המרבית בקרנות פנסיה, ביטוח מנהלים יכול להוות כלי משלים לחיסכון על ההכנסה החורגת.

2.מי שמחזיק במקדם המרה מובטח

עבור אלו שהצטרפו לביטוח מנהלים לפני שנת 2013, ייתכן שיהיה יתרון בשמירה על ביטוח מנהלים לאור מקדם ההמרה הקבוע. עם זאת, לא תמיד מקדם המרה מובטח מפצה על החסרונות הכלכליים של ביטוח המנהלים ולכן מומלץ להתייעץ על כך עם מומחה פנסיוני של cover כדי לקבל החלטה מושכלת ומיטבית.

3.במקרים של תוכניות חיסכון ספציפיות

בסקטורים מסוימים של עובדים ביטחוניים, עובדים ברשויות מקומיות וכדומה, לעיתים נהוגות תוכניות פנסיוניות שלפיהן ביטוח המנהלים מהווה חלופה מרכזית.

מדוע חשוב כל כך לפנות למומחה פנסיוני?

מעבר לבחירה בין ביטוח מנהלים לקרן פנסיה, ישנה חשיבות עצומה להיוועץ עם מומחה פנסיוני מקצועי. הסיבה המרכזית לכך היא שהחלטות החיסכון הפנסיוני שאתם מקבלים כיום, ישפיעו עליכם במשך עשרות שנים. לאורך זמן, החלטות שגויות עשויות לעלות לכם עשרות ואף מאות אלפי שקלים.

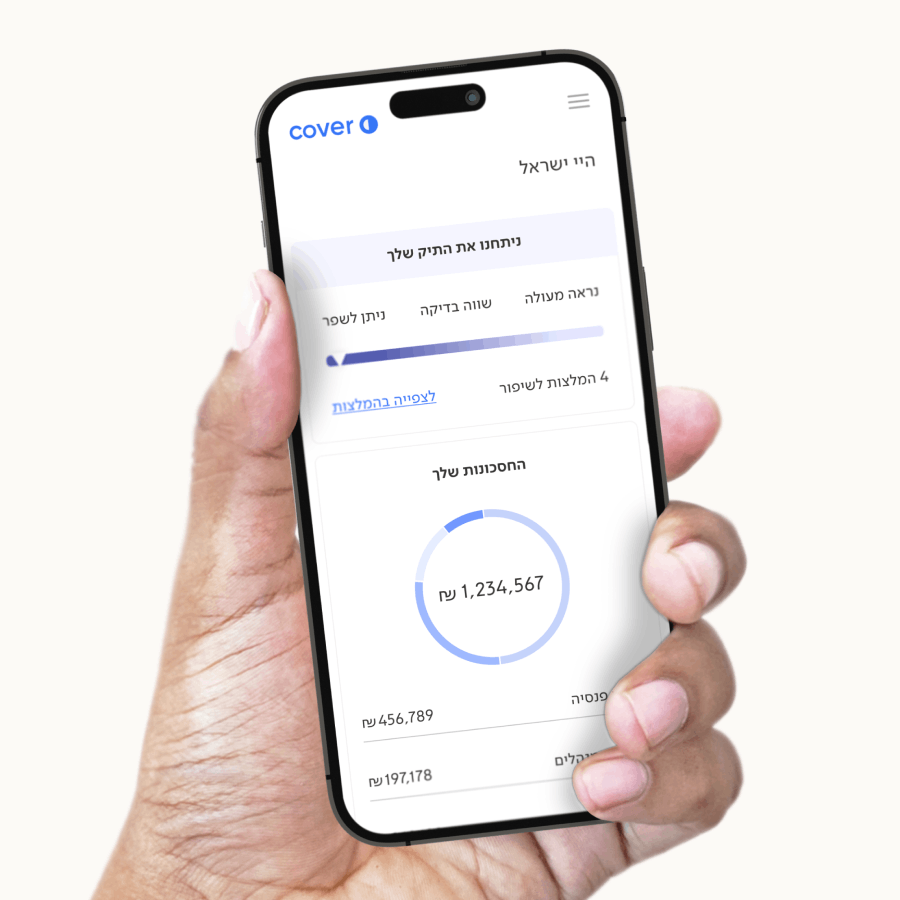

כך מומחה פנסיוני של cover יוכל לסייע לכם:

1.חישוב צרכי החיסכון הפנסיוני לטווח ארוך

על בסיס הנתונים האישיים שלכם כמו הכנסה, נכסים, תוכניות עתידיות ועוד – המומחה יוכל לאמוד את סכום החיסכון המומלץ שיאפשר לכם להמשיך ברמת החיים הרצויה גם לאחר הפרישה.

2.התאמת המסלולים המתאימים לכם במכשירים פנסיוניים

בכל מוצר פנסיוני, ישנם מסלולי השקעה שונים להשגת תשואות שונות ורכיבי ביטוח שונים. מומחה פנסיוני יסייע לכם להתאים את מסלול ההשקעה המתאים ביותר לרמת הסיכון המתאימה לכם.

3.הפחתת עמלות ודמי ניהול

לעמלות ודמי ניהול הנגבים במוצרים פנסיוניים שונים יש השפעה מצטברת וארוכת טווח על גובה החיסכון שלכם. למומחים הפנסיוניים של cover יש את הניסיון והכלים להתאים עבורכם את המוצרים הטובים ביותר בעלות הנמוכה ביותר.

4.ניצול מלא של הטבות מס

מומחה פנסיוני יוכל להמליץ על דרכים לקבלת הטבות מס והקלות שיגדילו את הרווח הפנסיוני לאורך זמן.

כפי שניתן לראות, ביטוחי מנהלים רבים מפנים את מקומם לקרנות הפנסיה שלרוב מהוות אלטרנטיבה פנסיונית אטרקטיבית יותר אך במקרים מסוימים ולאחר חוות דעת מקצועית וקפדנית, ביטוח מנהלים יכול להוות פתרון משלים עבור חוסכים מסוימים.

רוצים להבין טוב יותר מה המוצרים הפנסיוניים המתאימים ביותר עבורכם? צרו איתנו קשר כדי לתאם שיחה פנסיונית אישית ומקצועית עם אחד המומחים הפנסיוניים שלנו.

האמור מהווה סקירה לא ממצה של החקיקה והתקנות הרלוונטיות ואין באמור כדי להוות תחליף לייעוץ משפטי או מקצועי. אין להתבסס על האמור בקבלת החלטות כלשהן וכל מסקנה ו/או פעולה על בסיס הכתוב הינה באחריות הקורא בלבד. המידע במאמר זה נועד להרחבה כללית בלבד ואינו מהווה ייעוץ פיננסי, ביטוחי או משפטי. ייתכן שחלק מהנתונים, התקנות או המספרים המצוינים ישתנו עם הזמן. אנו ממליצים לבדוק מידע מעודכן מול גורמים מוסמכים לפני קבלת החלטות.