כך תפחיתו בקלות את דמי הניהול שאתם משלמים ותחסכו המון כסף לגיל הפרישה

חיסכון פנסיוני הוא אחת ההשקעות החשובות ביותר שאנו מבצעים במהלך חיינו, והוא נועד להבטיח לנו מקור הכנסה יציב ובטוח בגיל הפרישה. עם זאת, דמי הניהול הנגבים על ידי קרנות הפנסיה עשויים לגרום לפגיעה משמעותית בסכום החיסכון הכולל שלנו. עבור רבים, ההשפעה הזו עלולה להצטבר לסכומים ניכרים, שיקטינו באופן דרמטי את ההכנסה העתידית. הבשורה הטובה היא שכיום ניתן לבצע בדיקה מהירה של דמי הניהול ולהפחית אותם בקלות

מה הם דמי ניהול בחיסכון הפנסיוני?

בכל חיסכון פנסיוני שנצבר בקרנות הפנסיה, קופות הגמל או ביטוחי המנהלים, נגבות עמלות ניהול עבור הטיפול בכספי החיסכון והשקעתם. דמי הניהול נחשבים לאחד הפרמטרים החשובים ביותר בניהול החיסכון הפנסיוני, ויש להם השפעה מכרעת על הסכום הסופי הנצבר בסיום תקופת החיסכון. ככל שדמי הניהול גבוהים יותר, כך פוחת הכסף שנשאר בחיסכון, מה שעלול להוביל להקטנת קצבת הפנסיה עצמה.

דמי הניהול נגבים בשני מסלולים עיקריים:

1.דמי ניהול מההפקדות: נגבים כאחוז מתוך הסכומים שאתם והמעסיק שלכם מפקידים לחיסכון הפנסיוני. אם אתם מפקידים בכל חודש 2,000 ש”ח, ודמי הניהול מההפקדות הם 1%, הרי שבכל חודש יורדים לכם 20 ש”ח לטובת דמי הניהול.

2.דמי ניהול מהצבירה: נגבים כאחוז מהחיסכון הפנסיוני שהצטבר עד כה. לדוגמה, אם לאחר עשר שנות עבודה הצטברו לכם בקרן הפנסיה 200,000 ש”ח, ודמי הניהול מהצבירה הם 0.2%, הרי שבשנה אחת תשלמו 400 ש”ח עבור ניהול הקרן.

שני סוגי דמי הניהול הללו מצטברים לאורך השנים, ויחד הם יכולים לכרסם באופן משמעותי בסכום הסופי המצטבר בחיסכון לגיל הפרישה. בניגוד לאחוזים הנמוכים הנראים על הנייר, כאשר מדובר בחיסכון ארוך טווח המתרחב בעזרת תשואות, הפערים בין דמי ניהול נמוכים לגבוהים יכולים להסתכם במאות אלפי שקלים בחיסכון הכולל לפנסיה.

דמי ניהול גבוהים בחשבונות לא פעילים

מיליוני חוסכים בישראל מחזיקים בחשבונות פנסיוניים שאינם פעילים, כלומר חשבונות שאליהם לא נכנסות יותר הפקדות חודשיות, כמו במקרים של מעבר בין עבודות או הפסקת עבודה מסיבות שונות. חוסכים עם חשבונות לא פעילים משלמים לרוב דמי ניהול גבוהים במיוחד, שכן הקרנות מנצלות את חוסר המודעות שלהם ואת העובדה שהם לא מבצעים הפקדות באופן שוטף.

פנסיונרים מהווים קבוצה נוספת שמשלמת לעיתים דמי ניהול גבוהים במיוחד. בשל תקנות רגולטוריות שמונעות מהפנסיונרים לעבור בין קרנות פנסיה לאחר הפרישה, רבים מהם נותרים עם דמי ניהול גבוהים שלעיתים עולים על אלו המוצעים בחשבונות פעילים.

למה רבים ממשיכים לשלם דמי ניהול גבוהים?

על אף היתרונות הפוטנציאליים שנגזרים מהפחתת דמי הניהול, רבים מהחוסכים הפנסיוניים בישראל ממשיכים לשלם יותר. יש לכך שלוש סיבות עיקריות:

1.חוסר מודעות: רבים מהחוסכים אינם מודעים לכך שדמי הניהול הם נושא שניתן לשנות ולשפר, ולעיתים הם אינם יודעים כיצד לבדוק מה גובה דמי הניהול שלהם.

2.תלות בגופים הפנסיוניים: היכולת להבין את התנאים הקיימים, להשוות אותם לתנאים אחרים, ולבצע שינויים בקרן הפנסיה עשויה להיראות מורכבת ומסובכת. לכן, חוסכים רבים פשוט נשארים עם התנאים הקיימים.

3.פנסיונרים וחשבונות לא פעילים: כפי שציינו קודם, פנסיונרים ובעלי חשבונות שאינם פעילים, ״נתקעים״ לעיתים עם דמי ניהול גבוהים בשל מגבלות רגולטוריות שמונעות מהם לעבור בין קרנות פנסיה, או בשל חוסר מודעות לכך שהם יכולים לנסות לשפר את התנאים לפני היציאה לגמלאות.

הוזלה בדמי הניהול בעידן הדיגיטלי

בשנים האחרונות, גברה המודעות לנושא דמי הניהול ונוצרו קרנות ברירת מחדל המציעות דמי ניהול מופחתים על מנת להגדיל את התחרות בשוק. קרנות ברירת מחדל הן קרנות פנסיה שנבחרות במכרז על ידי המדינה, והן מציעות דמי ניהול שעשויים להיות נמוכים בהרבה מהממוצע בשוק. מטרתן העיקרית היא להעניק תנאים טובים יותר לאלו שאינם בוחרים באופן אקטיבי קרן פנסיה, או שמעסיקם אינו קשור להסדר עם קרן פנסיה מסוימת.

הרגולציה שנכנסה לתוקף, יחד עם האפשרויות הדיגיטליות החדשות לביצוע בדיקות פנסיוניות אונליין, הובילו לשינוי משמעותי בדרך שבה החוסכים יכולים לנהל את החיסכון הפנסיוני שלהם.

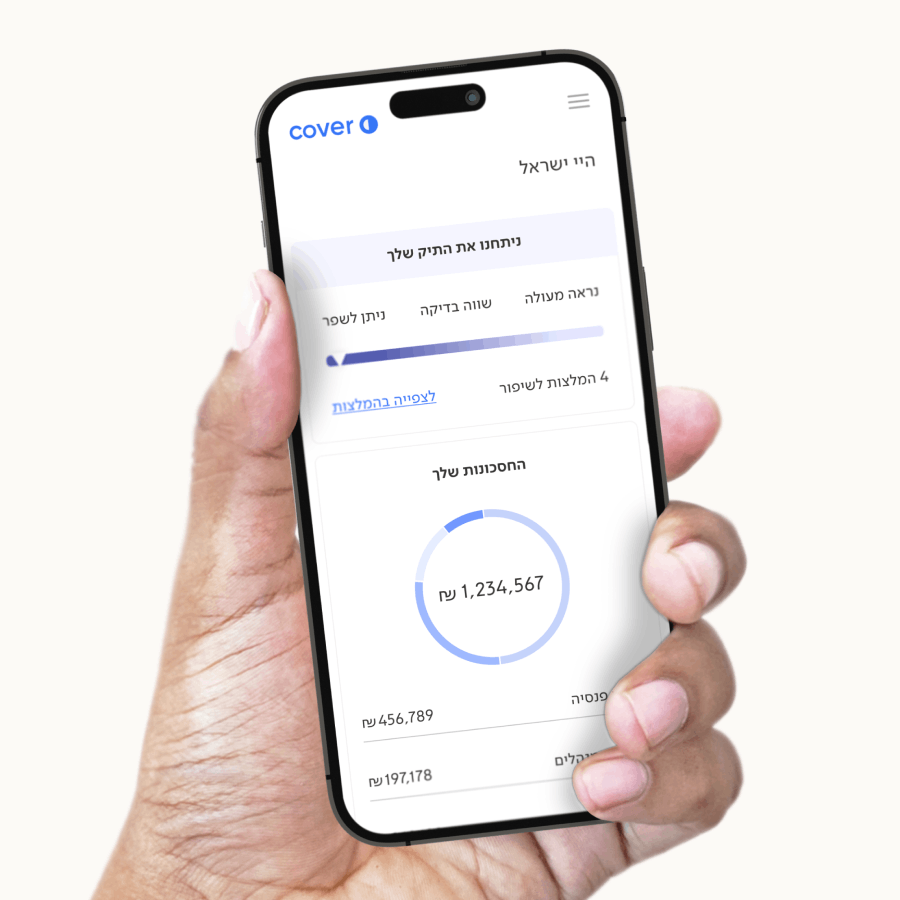

בדיקת החיסכון הפנסיוני אונליין עם cover

כיום לא צריך לפנות לחברות המנהלות את הפנסיה או לנסות להבין דו”חות מסורבלים כדי לערוך השוואת דמי ניהול פנסיה ולהבין כמה אתם משלמים. המערכת הדיגיטלית החכמה של קאבר מאפשרת לכם לבדוק את החיסכון הפנסיוני במהירות, בקלות ובשקיפות מלאה. קאבר מספקת פלטפורמה שמאפשרת לבצע בדיקות פנסיוניות מקיפות אונליין, מבלי לצאת מהבית ומבלי להסתמך על גורמים חיצוניים.

איך זה עובד?

המערכת של cover אוספת את הנתונים על החיסכון הפנסיוני שלכם מכל הגופים המנהלים ומציגה לכם תמונה מלאה ומקיפה על כל חשבונות הפנסיה שלכם. אתם מקבלים מידע מפורט על גובה דמי הניהול שאתם משלמים כרגע, כיצד הם מושווים לדמי הניהול הממוצעים בשוק, ומהם הצעדים שאתם יכולים לנקוט כדי לשפר את התנאים שלכם.

4 סיבות מעולות להשתמש במערכת של cover

1.נגישות ושקיפות מלאה: בקאבר כל המידע על החיסכון הפנסיוני שלכם מרוכז במקום אחד, מה שמאפשר לכם לקבל החלטות מבוססות ובטוחות.

2.המלצות מותאמות אישית: על בסיס הנתונים האישיים שלכם, cover מפיקה תובנות ומציעה דרכים לשיפור החיסכון הפנסיוני שלכם, להפחתת דמי ניהול פנסיה, ולהגדלת ההכנסה העתידית שלכם.

3.שימוש פשוט וקל: אין צורך בתיאומים מסובכים או שיחות טלפון ארוכות. הכל נעשה אונליין, בצורה פשוטה וברורה.

4.חיסכון כספי בטווח הארוך: באמצעות השוואת דמי הניהול ושיפור התנאים, ניתן לחסוך סכומים משמעותיים בטווח הארוך.

בקיצור, המערכת החכמה של קאבר מאפשרת לכם לבדוק, להשוות ולשפר את התיק הפנסיוני שלכם בצורה פשוטה, נוחה ויעילה. עם המערכת המהפכנית הזו כל אחד יכול להתחיל לחסוך יותר לפנסיה בלחיצת כפתור. הירשמו למערכת ללא תשלום והתחילו לחסוך בדמי הניהול ולנהל את הפנסיה שלכם, בכל זמן ומכל מקום.

האמור מהווה סקירה לא ממצה של החקיקה והתקנות הרלוונטיות ואין באמור כדי להוות תחליף לייעוץ משפטי או מקצועי. אין להתבסס על האמור בקבלת החלטות כלשהן וכל מסקנה ו/או פעולה על בסיס הכתוב הינה באחריות הקורא בלבד. המידע במאמר זה נועד להרחבה כללית בלבד ואינו מהווה ייעוץ פיננסי, ביטוחי או משפטי. ייתכן שחלק מהנתונים, התקנות או המספרים המצוינים ישתנו עם הזמן. אנו ממליצים לבדוק מידע מעודכן מול גורמים מוסמכים לפני קבלת החלטות.