מדריך מקיף לניהול מושכל של החיסכון הפנסיוני

בכל שנה אנו מקבלים את דו”ח הפנסיה השנתי מחברות הביטוח וקרנות הפנסיה, מסמך אשר מרכז את כל המידע החשוב על החיסכון הפנסיוני שלנו. דו”ח זה עשוי להיראות כעוד מסמך מסורבל ועתיר מספרים, אך האמת היא שהמידע המופיע בו יכול להשפיע באופן משמעותי על עתידכם הפיננסי. הפנסיה שלכם היא אחד הנכסים הגדולים והחשובים שתצברו לאורך החיים. לכן, כדאי להתייחס לדו”ח הפנסיה השנתי כאל הזדמנות לבדוק ולהבין האם אתם בדרך הנכונה להשגת חיסכון פנסיוני אופטימלי, שישרת אתכם היטב בשנות הפנסיה

אז מה עושים עם הדו”ח השנתי, איך מפרקים את המידע החשוב בו לחלקים נגישים, ואילו צעדים ניתן לנקוט כדי לייעל את החיסכון לפנסיה? הכנו עבורכם מדריך מקיף.

דמי ניהול: למה כל כך חשוב לבדוק אותם?

דמי ניהול הם העלויות שאנחנו משלמים לקרנות הפנסיה, לקופות הגמל או לחברות הביטוח על ניהול הכספים שלנו. מדובר בשני סוגים עיקריים של דמי ניהול:

- דמי ניהול מצבירה: אלו נגבים מהסכום שנצבר עד כה בפנסיה.

- דמי ניהול מהפקדות: אלו נגבים מהסכומים שאנחנו מפקידים כל חודש.

הפער בין דמי הניהול שיכולים להיגבות מכם בפועל לבין אלו הנגבים מכם כיום, יכול להיות משמעותי. לדוגמה, אפילו פער של חצי אחוז בדמי ניהול מצבירה, עשוי להתבטא בהבדלים של עשרות אלפי שקלים בעת הפרישה. לכן, חשוב מאוד לעקוב אחר דמי הניהול שלכם ולבדוק אם יש מקום לשיפור.

בדו”ח הפנסיה תמצאו פירוט מדויק של דמי הניהול שאתם משלמים. השוו אותם עם הממוצע בשוק, שכן בישראל קיימות תקנות המגבילות את גובה דמי הניהול שניתן לגבות. בפלטפורמה החכמה של קאבר תוכלו לבצע בדיקה השוואתית בקלות ובחינם, ולראות אם יש קרנות שמציעות דמי ניהול נמוכים יותר.

מה עושים אם דמי הניהול גבוהים?

אם גיליתם שדמי הניהול שלכם גבוהים, זה הזמן לבחון את האפשרויות הקיימות להוזלתם. במקרים רבים, קרנות פנסיה וחברות ביטוח מציעות תנאים מועדפים ללקוחות המבקשים להוזיל את דמי הניהול, במיוחד אם מדובר בקופות חדשות או בשוק התחרותי שבו הן פועלות. השלב הראשון הוא לפנות לסוכן ביטוח פנסיוני של קאבר כדי שהוא יסייע לכם בהוזלת דמי הניהול.

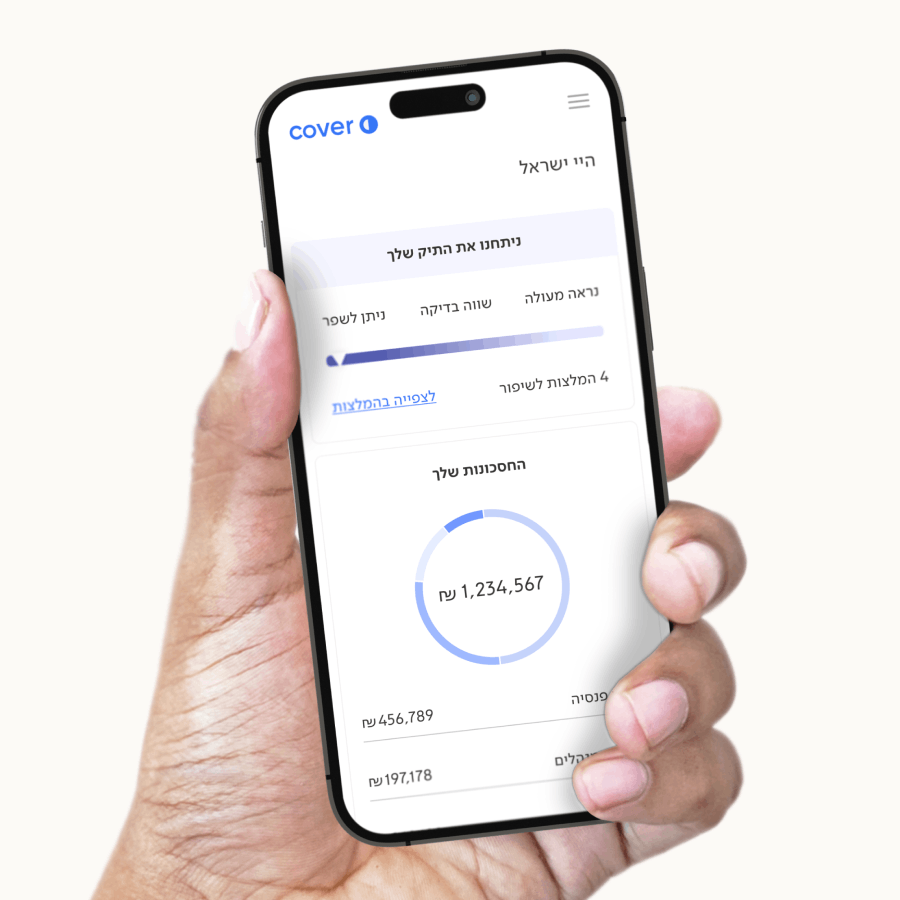

למעשה, השירות המהפכני של קאבר מאפשר לכם לנהל את התיק הפנסיוני שלכם גם באמצעות מערכת דיגיטלית חכמה וגם באמצעות סוכן מורשה ומקצועי. המערכת זמינה לכם בכל זמן ומכל מקום ומאפשרת לכם לקבל המלצות מותאמות אישית, להשוות בין קרנות פנסיה ולהחליט אם כדאי לעבור לקרן עם דמי ניהול נמוכים יותר. זהו צעד קטן שיכול להוביל לחיסכון גדול.

מסלולי השקעה: האם אתם נמצאים במסלול המתאים?

למסלול ההשקעה של כל ביטוח פנסיוני יש השפעה עצומה על החיסכון הסופי שלכם. מסלול ההשקעה קובע את התמהיל של ניירות הערך והנכסים שבהם מושקעים הכספים שלכם והוא מגיע עם רמות שונות של סיכון ותשואה.

סוגי מסלולים עיקריים:

- מסלול סולידי: השקעות באג”ח או נכסים בסיכון נמוך, המתאפיינים בתשואה נמוכה יחסית אך ביציבות גבוהה.

- מסלול מניות: השקעות במניות עם פוטנציאל תשואה גבוה, אך גם כרוכות בסיכון רב יותר.

- מסלולים מאוזנים: השקעה בתמהיל של מניות ואג”ח במטרה להשיג איזון בין סיכון לתשואה.

הבחירה במסלול ההשקעה תלויה בגילכם, במצב הכלכלי שלכם ובנטייתכם האישית לקחת סיכונים. אנשים צעירים יכולים להרשות לעצמם לבחור במסלול מניות, שכן יש להם מספיק זמן לתקן הפסדים אם יהיו כאלה. לעומת זאת, אנשים הקרובים לפרישה יעדיפו מסלולים סולידיים יותר, המספקים יותר יציבות.

מה עושים עם המידע הזה?

בדו”ח הפנסיה השנתי מופיע פירוט על מסלול ההשקעה שבו אתם נמצאים ועל התשואות שהושגו במסלול זה במהלך השנה החולפת. בדקו אם המסלול מתאים לאופי הסיכון שלכם ולמטרות הפנסיוניות שלכם. במקרים מסוימים, מעבר למסלול השקעה פנסיוני אחר יכול לשפר את התשואה ולקדם אתכם לעבר פרישה עם חיסכון גבוה יותר.

במערכת של קאבר תוכלו לבדוק בקלות את מסלולי ההשקעה הנוכחיים שלכם לקבל המלצות לשינויים, בהתאם לצרכים הפנסיוניים שלכם.

בדיקת תשואות שנתיות: כמה באמת הרווחתם?

כמובן שאחד מהפרמטרים החשובים ביותר שניתן למצוא בדו”ח השנתי הוא התשואה השנתית שהקרן השיגה על הכסף שלכם. התשואה היא אחד המדדים החשובים ביותר להצלחת ההשקעות של הקרן, ולכן חשוב מאוד לבדוק איך הקרן שלכם מתפקדת וכמה היא מניבה עבורכם.

השוו את התשואות אל מול מדדי השוק ומול קרנות אחרות באותו מסלול. אם התשואה נמוכה מהממוצע, ייתכן שמדובר בסימן לכך שכדאי לבחון מעבר לקרן אחרת או למסלול השקעה אחר.

שקיפות, נגישות והמלצות מותאמות אישית

פנסיה היא ללא ספק נושא מורכב. הדו”חות שאנו מקבלים מדי שנה כוללים נתונים רבים, ואנשים רבים מתקשים להבין את המשמעויות הכלכליות והפיננסיות של כל מספר ומונח. לכן, זה המקום שבו הטכנולוגיה נכנסת לתמונה.

הפלטפורמה המהפכנית של קאבר מספקת כלים מתקדמים ונוחים לניהול ולבקרה של החיסכון הפנסיוני שלכם. באמצעות הרשמה מהירה ופשוטה, תוכלו להיכנס לאיזור האישי שלכם ולקבל תמונת מצב ברורה של המצב הפנסיוני שלכם, וליהנות מתובנות בהתאמה אישית.

האמור מהווה סקירה לא ממצה של החקיקה והתקנות הרלוונטיות ואין באמור כדי להוות תחליף לייעוץ משפטי או מקצועי. אין להתבסס על האמור בקבלת החלטות כלשהן וכל מסקנה ו/או פעולה על בסיס הכתוב הינה באחריות הקורא בלבד. המידע במאמר זה נועד להרחבה כללית בלבד ואינו מהווה ייעוץ פיננסי, ביטוחי או משפטי. ייתכן שחלק מהנתונים, התקנות או המספרים המצוינים ישתנו עם הזמן. אנו ממליצים לבדוק מידע מעודכן מול גורמים מוסמכים לפני קבלת החלטות.