פנסיה עלולה להישמע כמו ביטוי השייך לעתיד הרחוק, אך אם לא תנהלו אותה נכון כבר מעכשיו – אתם עלולים להפסיד הרבה כסף. אמנם המעסיקים חייבים על פי חוק להפריש לכם כספים לקרנות הפנסיה, אבל הבחירות שלכם על האופן בו ינוהלו החסכונות, יכולות להשפיע מאוד על הסכומים שיצטברו

פנסיה היא מן ביטוי מעורפל, שרבים מאיתנו נוטים להתרחק ממנו, מאחר וזה נשמע כמו משהו רחוק, לא רלוונטי ואולי גם תחום שאנחנו ממש לא מתמצאים בו. אבל למעשה, זהו חיסכון שיהיה משמעותי ביותר למחייתכם ביום מן הימים, וגם אם היום הזה רחוק, כדאי לדעת שאם לא תנהלו אותו נכון כבר מעכשיו, אתם למעשה עלולים להפסיד כסף. הדבר הזה יבוא לידי ביטוי ברמת החיים שלכם ושל משפחתכם לאחר הפרישה לגמלאות והפסקת העבודה. המועד הזה עלול להיראות רחוק, אך לזמן יש נטייה פשוט לחלוף, והוא יגיע. לכן, חשוב מאוד להבין מה בדיוק כוללת הפנסיה הנוכחית שלכם, מי בדיוק מנהל אותה ומהו הסכום שהוא גובה בתמורה לכך, מה גובה התשואות שמניב הכסף שאתם מפרישים לקרן הזו כל חודש ועוד. כל אלו יסייעו לכם בהשגת שיפור קרן פנסיה, ובמילים אחרות – תוכלו להגדיל את החיסכון שלכם כך שהכסף שלכם יהיה שווה יותר.

המעסיק חייב להפריש לכם לקרן הפנסיה בכל חודש

ראשית כל, אפשר להירגע, גם אם עד כה לא עשיתם כלום, לא בדקתם ולא התעמקתם – דעו שעל פי החוק המעודכן לשנת 2017, אם אתן נשים שעברו את גיל 20 או גברים שעברו את גיל 21, על כל מעסיק חלה חובה להפריש לכם לפחות 18.5% מהברוטו שלכם לפנסיה (כאשר 6% מתוכם הם על חשבונכם, והיתר על חשבונו).

המעסיק צריך להעביר את הסכומים המיועדים לפנסיה לגוף המוסדי המנהל את ביטוח הפנסיה שלכם, תוך שבעה ימי עסקים מהיום בו קיבלתם את המשכורת, או לחילופין, תוך 15 ימים מתום החודש עבורו הוא מפריש את הכסף.

חשוב לדעת כי במקרה וגיליתם כי לא הופרשו עבורכם כספים לפנסיה, אתם זכאים להגיש תלונה נגד המעסיק ליחידת האכיפה של חוקי העבודה.

כאן אתם נכנסים לתמונה – בבחירת סוג הביטוח הפנסיוני

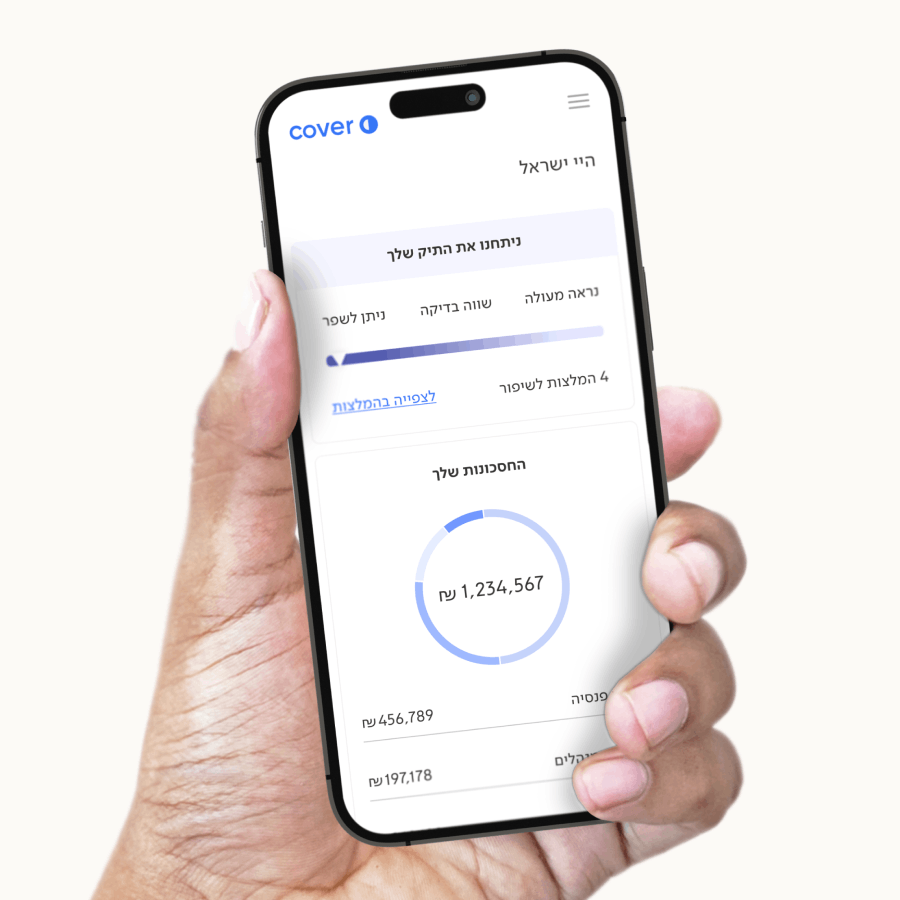

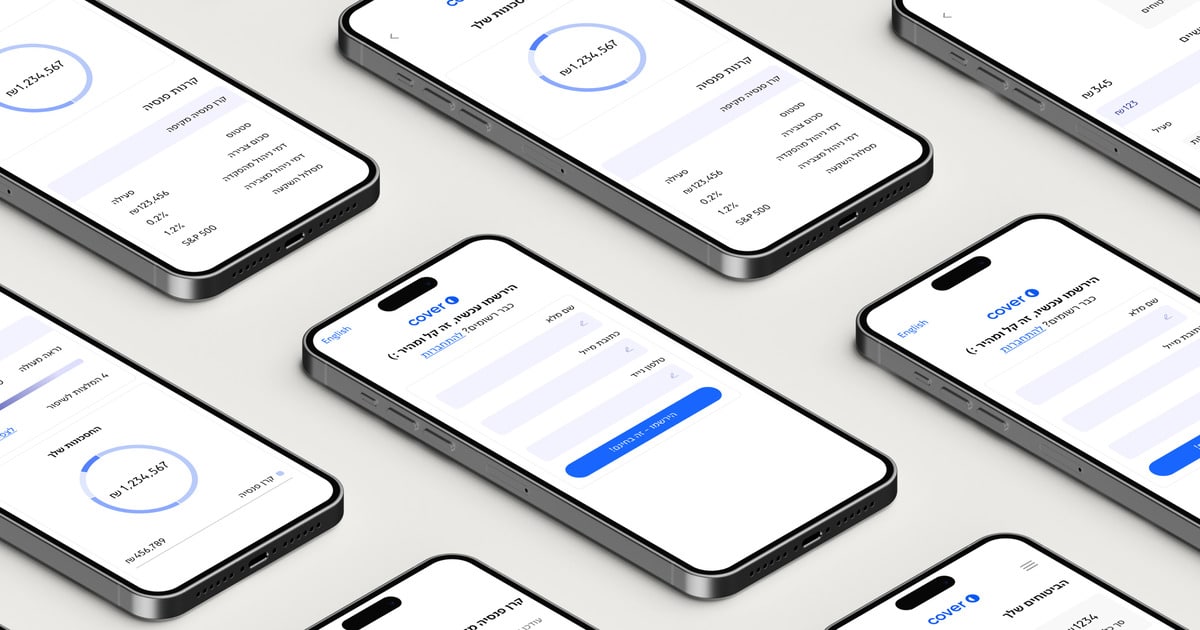

עד כאן עסקנו בחובותיו של המעסיק. אבל מהנקודה הזאת, מומלץ בחום להתעורר ולהתחיל להבין את ההבדלים בין סוגי הביטוח הפנסיוני הקיימים, והשוני בין הגופים המוסדיים שמנהלים אותם עבורכם. לפני הכל, יש לערוך בדיקת פנסיה ממקום העבודה שתבהיר את התמונה, ותעניק מידע חשוב ורלוונטי לגבי גובה הסכום שצברתם, גובה הסכום המועבר לשם בכל חודש, מי מנהל את הקרן, מהו מחיר דמי הניהול שהוא גובה מכם ועוד. באמצעות בדיקה כזו, אותה ניתן כיום לבצע בקלות באמצעים טכנולוגיים מתקדמים, שחברות ביטוח עושות בהם שימוש, ניתן להשיג מידע רחב ומקיף על הסטטוס של ביטוחי הפנסיה שלכם, גם שנים אחורה כולל הסכומים שהצטברו אצלכם ממקומות עבודה קודמים.

כעת, חשוב שתדעו אתם זכאים לבחור את סוג הביטוח הפנסיוני, לרבות קרן פנסיה, קופות גמל ואף ביטוח מנהלים. גם אם הגעתם למקום עבודה חדש, שעובד עם סוכנות ספציפית, יש לכם את הזכות לבחור מיהו הגוף שבו ינוהל הביטוח הפנסיוני שלכם ואליו יופרשו הכספים מהמשכורת שלכם ומי יהיה איש השירות שלכם.

ההבדלים בין קרן פנסיה, קופות גמל וביטוח מנהלים

קרן פנסיה

קרן פנסיה היא למעשה חיסכון אישי עם ביטוח קבוצתי, כאשר לכל מבוטח בה יש חיסכון משלו. כל העמיתים בקרן הפנסיה ערבים זה לזה, וההפרשות הכוללות שלהם מבטיחות שתמיד יהיו בקרן מספיק כספים כדי לשלם את הקצבאות לכל החברים בה. ממש כמו בקבוצת רכישה, ככל שהסכום שהצטבר בקרן קטן – סכום הקצבאות יהיה קטן יותר, ולהיפך – ככל שיגדל, כך תגדל הקצבה של כל חוסך. קרנות הפנסיה מציעות כמה מסלולים של ביטוחים – ביטוח למקרה מוות, וביטוח אובדן כושר עבודה. בסופו של דבר, בעת הפרישה לפנסיה, סכום הקצבה ייקבע לפי הנתונים הבאים: הסכומים שהמעסיקים הפרישו עבורכם במשך כל השנים, התשואות שהכסף הזה עשה כתוצאה מההשקעות שמנהלי הקרן ביצעו, הסכום שיש בקרן הפנסיה עצמה, ודמי הניהול ששילמתם ועוד חישובים הנעשים על ידי קרן הפנסיה.

ביטוח מנהלים

בניגוד לקרן הפנסיה, בה החוסכים האחרים מבטחים אתכם, ביטוח מנהלים הוא חוזה פרטי ביניכם לבין חברת הביטוח (קרי חברת הביטוח היא המבטחת), המכונה “פוליסת ביטוח”. מדובר במעין מנוי חודשי, במסגרתו אתם משלמים לחברת הביטוח פרמיה קבועה בכל חודש, והיא מתחייבת לשלם לכם קצבה חודשית בהגיעכם לגיל הפרישה. כמו כן, לביטוח מנהלים ניתן (ובמקרים רבים אף קיימת חובה) להוסיף גם ביטוח חיים וביטוח אובדן כושר עבודה. על פי רוב דמי הניהול שלו גבוהים יותר. ביטוח מנהלים הוא שם גנרי ועם השנים היו סוגים שונים של ביטוחי מנהלים ולכן לא ניתן אליהם כמקשה אחת, אם יש לכם ביטוח מנהלים חובה לבדוק אותו לגופו. לפעמים הוא יהיה מצויין, לפעמים לא..

קופות גמל

קופת גמל לתגמולים, קרן מחלה, פיצויים, קצבה ועוד. כל מכשירי החיסכון הפנסיוני הללו נכללים תחת השם “קופות גמל”. מדובר בתוכניות חיסכון לטווח ארוך או בינוני, המיועדות לצבירת סכומים אותם ניתן יהיה למשוך במועד עתידי. כל מי שחפץ – עצמאים או שכירים, רשאי לחסוך בקופות הגמל באופן עצמאי, אם כי מרבית הארגונים והחברות מחויבים להפריש כספים לקופות הגמל עבור העובדים השכירים. חשוב לדעת שאתם רשאים לבחור להעביר את ניהול קופת הגמל שבבעלותכם לחברה מנהלת אחרת בכל עת שתבחרו, וזאת מבלי שתידרשו למשוך את הכספים או להפסיק את ניהולם. קופת גמל מחשבת למוצר זול יותר מביטוח מנהלים אך יקר יותר מקרן פנסיה. בחזית הביטוחית קיימים לה חסרונות מסוימים בעיקר בהוספת אובדן כושר עבודה למוצר והיינו ממליצים להיוועץ במומחה פנסיוני בעל רישיון מרשות שוק ההון לפני קבלת החלטה על מוצר זה.

האמור מהווה סקירה לא ממצה של החקיקה והתקנות הרלוונטיות ואין באמור כדי להוות תחליף לייעוץ משפטי או מקצועי. אין להתבסס על האמור בקבלת החלטות כלשהן וכל מסקנה ו/או פעולה על בסיס הכתוב הינה באחריות הקורא בלבד. המידע במאמר זה נועד להרחבה כללית בלבד ואינו מהווה ייעוץ פיננסי, ביטוחי או משפטי. ייתכן שחלק מהנתונים, התקנות או המספרים המצוינים ישתנו עם הזמן. אנו ממליצים לבדוק מידע מעודכן מול גורמים מוסמכים לפני קבלת החלטות.